字體:小 中 大

字體:小 中 大 |

|

|

|

| 2021/08/09 03:25:42瀏覽90405|回應24|推薦23 | |

昨天讀者“wl5624492”在留言欄發問,說“可否请王先生解读一下这则消息?【摩根大通证券将成中国第一家外资全资控股证券公司】。这是出于推动人民币国际化的考量,还是对自己的监管有十足的把握不怕他兴风作浪?很难理解中央的步调为何如此之大,直接让华尔街大鳄以全资控股的方式进入中国的金融市场。真担心在即将到来的新一轮金融危机中,美国会透过这些破口把中国拉下水。”剛好這是我最近思考的一個問題,所以做了比較詳細的回答,順便發表為正文,供大家參考。 中方發展新產業,其實很長時間裏並沒有找到完美的公式來套;這是因爲每個產業的特性都略有不同,隨著時代演變和整體科技發展,難關重點也逐步轉移,所以可行的策略必須是高層級的抽象原則,不能只拿十年、二十年前的案例細節來依樣畫葫蘆,結果就和“摸著石頭過河”的治國方針有所抵觸。尤其改開早年,產業發展的重心不是消費性行業就是要追趕落後了四五代的技術,所以養成了放任地方野蠻生長和對外交流引入抄襲兩個很大的壞習慣,等到自己進入第二梯隊,國際領頭企業開始把中國當成競爭對手,自然會多方面地不配合或甚至明裏暗裏想方設法來破壞引進技術的企圖,再加上幾十年來對國内私有資本的監管遠遠趕不上他們纍積的速度(所以最近這年的政策轉向,實在來得及時,不能再拖了),各式各樣商業詐騙、尋租、鉆漏洞的行爲大行其道,如果“刷單”都可以形成一個規模產業,那麽騙補當然是更加流行。内部有了這樣的地方政府和奸商隨時準備扭曲中央產業政策以自肥,如何與他們鬥爭反而成爲制定產業政策的頭號考慮。 中國工業發展到足夠高度,必須在國際領先企業的防範下,試圖引入最尖端技術來完成超趕任務的最關鍵一步,其實只是最近20年的事。最早的案例是高鐵,但那個成功除了得益於鐵腕集中管理之外,也拜了頭一個吃螃蟹、所以當時外國人的疑慮程度還不是太高的福,並不容易複製。結果與其同期要引進汽車和半導體產業的企圖反過來走市場路綫,就自然成爲反面案例。等到2010年代汽車電動化的潮流興起,中方認識到那是彌補錯誤的百年不遇良機,監管單位決定必須搶占核心技術(亦即動力電池)的高地,然而這時管理的對象不是兩家國企(北車和南車),而是部分還不存在的無數中小型企業,那麽就只好步步爲營,交替拿出紅蘿蔔和棍子,不斷嘗試/修正/扭轉政策,其Micro-management的精細度,其實與發展高鐵不相上下;由於直接面對市場,其對訊息做反應的複雜程度則遠遠過之。 你問引入JP Morgan,我卻大談高鐵和動力電池,似乎是風馬牛不相及,但這個對比其實是問題的核心,所以請大家稍安勿躁,很快便知分曉。 到了2018年,中國已經養成寧德時代和比亞迪等等大型電池廠商,在技術上也坐穩了第二梯隊,下一階段任務在於淘汰整並弱小企業,並且逼迫勝出的少數幾家大公司繼續加速研發。剛好國際上技術領先的Tesla,其業務核心不是供應電池,而在於更下游的電動汽車生產銷售和品牌創建,給予了合作的空間,於是中央決定以優惠條件開放Tesla進入中國市場。這裏的幕後考慮不是美式經濟學那套市場萬能、自然優化的胡扯,而是在重點產業(動力電池,不是電動汽車)發展的特定關鍵環節,用針對性的間接手段去倒逼行業進一步集中和升級。 這次在投行這個“產業”,引入JP Morgan和其他後續的外國機構,最正面的脚本就是類比引入Tesla,來倒逼國内企業提高技能、改進效率。我相信在監管單位和更高層的内部討論中,這正是推動此項決策的核心理由。不過如果我們仔細去檢驗執行細節和背景條件,就會發現這個類比有很多、很大的潛在問題。 首先,在實際執行上,管理部門對動力電池的發展,如前面所提,是以很高的專業水準、投入極大的時間精力來做微觀調整,隨時準備修改政策;而且其最終目的一直很明確,就是要創造世界領先的電池廠商,不是要把電動汽車行業自由化。換句話説,引入Tesla,是戰術級別的小手段,隨時可以修改或扭轉;Tesla自己也明白,所以才會乖乖合作,不玩什麽花樣。相對的,中國的金融主管單位,雖然也有值得尊敬的專業能力,但在紀律和思想上卻有著頗讓人憂心的前科記錄。個別官員圖利謀私,一直是個嚴重的隱患,但是更可怕的,是有些人出身美式經濟學教育體系,迷信絕對自由市場主義,為開放而開放,那麽和動力電池產業政策對比,就剛好相反。 其次,我們必須考慮金融本身的特殊性:它與動力電池這樣的實業也是剛好相反的,並沒有實際的產出,完全只管分配。資本主義自由市場的最大邪惡,在於前期的競爭必然是爲了最終的獨占,而獨占的目的,是爲了方便尋租,尋租才能迅速提高利潤,促進資本的進一步纍積和集中。社會主義政府管理實業發展,可以相對簡單地在維持高產能和高效率的同時,禁止或減低尋租行爲;但是金融業的核心作業原本就是尋租,所以不論什麽先進技術或者能力改進,本身就在於提高尋租的效率。即使是電腦化這樣在其他行業是明顯簡單的生產效率助力,都很快在程序交易上被濫用(我自己是發明人,所以體會最深:程序交易一旦頻率高過人手人眼,亦即大約1Hz,就不再是正面的效率提高,而是反過來内捲、割韭菜的利器;而美國最新的系統已經達到GHz的階段),更別提那些金融衍生工具了。既然金融業的特性,正是新技術、新產品都只能淺嘗即止,一旦複雜化或自生化(亦即脫離為實體經濟服務,金融機構之間的投機性交易反客爲主、成爲市場的重心),實際貢獻就立刻轉爲負值,那麽真正能提高“生產”效率的,反而是傳統的業務和人事管理;但這需要引進美國投行來學習嗎? 至於什麽與國際對接,以方便人民幣國際化,這裏也有好幾個重要的疑問,必須先獲得誠實明確的解答:首先,人民幣國際化固然是個合理的目標,但值得放棄立國以來70多年的社會主義理念,對最純粹的國際金融資本做出投降,放任他們來收割中國人民的勞動產出嗎?其次,中國在金融方面的戰略需要,在於推翻美元的霸權,而不在於取而代之(事實上,如果中國只是想要在當前實際統治世界的英美金融寡頭之中,換上幾個黃面孔,那麽對不起,我沒有興趣繼續提供無償的努力);一個沒有實際戰略意義的目標,值得冒偌大的風險嗎?此外,當前人民幣的國際市場額分,還差美元近兩個數量級(額分這種百分比,x%,不能簡單取對數log(x),而必須考慮log(x/(100-x));參見我以前討論預測難度的衡量標準),而中美博弈早已進入緊要關頭,任何需要十年以上的步驟,都緩不濟急,所以我才會一再推薦支持歐元;引入美國投行,開放人民幣,就能在十年内取代美元嗎? 總之,引入外籍投行的正面意義,必須只是如同引入Tesla一樣來倒逼國内企業進行升級,以獲得世界領先的科技產業。然而,從金融業的本質、人民幣的地位、管理單位的記錄來看,既沒有正確的目標、也沒有足夠的手段,所以我的建議是淺嘗即止、早早收緊,千萬不能成爲放任不管的藉口,任由美國人(包括精神上的)將中國經濟也金融化。 【後註一,2023/09/09】今年3月矽谷銀行倒閉過程中,我曾指明其本質是美國部分中型銀行盲目迷信國債安全性、投資配置不當的結果,連鎖反應還不至於引發全面金融危機。然而這並不代表其中沒有大筆財富的損失;根據最新的數據資料(參見來自FDIC的下圖一),美國銀行界的“未實現損益”“Unrealized Losses”高達$5580億美元,這個數字不但基本完全來自美聯儲緊縮銀根所導致的債券價格下跌,事實上還少算了兩大筆損失,對應著美聯儲因應矽谷銀行危機新開兩個窗口所注入的額外資金,分別發給BTFP$1100億美元和FDIC$2400億美元(這也是圖一中的未實現損益曾回縮兩個季度的原因,參見來自美聯儲的下圖二和三;另有$1500億美元投入Discount Window,但那屬於極短期的周轉輔助,並不對應永久性的財富損失),因而美國正規銀行界在本次美聯儲升息周期中因持有長期國債和類國債(例如Fannie Mae和Freddie Mac所發行的MBS不動產抵押貸款證券)而導致的損失至少為$9000億美元。 很不幸的,雖然博客早自2019年(參見前文《從回購利率暴漲談美國經濟周期》)就明確反復警告濫發美元即將引發通脹危機,因而美聯儲必須改行緊縮措施,人民銀行卻並沒有及時減持美國長期國債和類國債,所以也就必然承受了同比例的“未實現損益”。

|

|

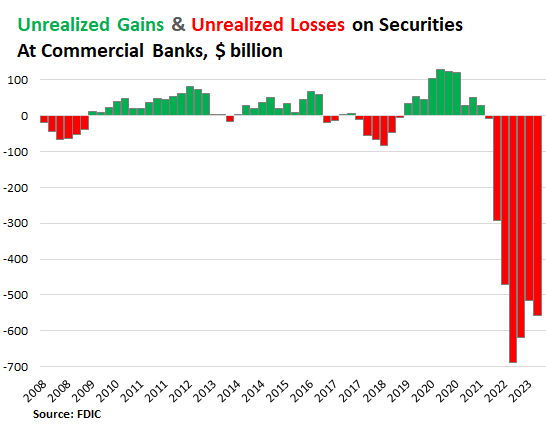

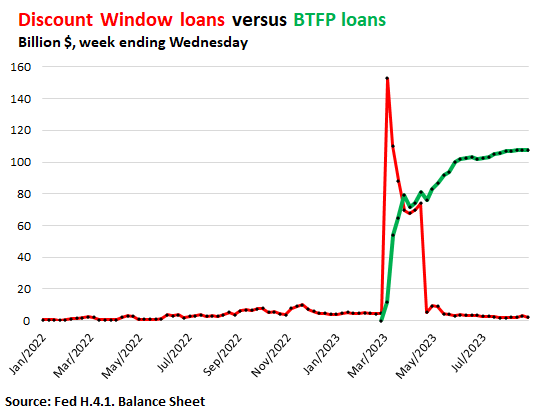

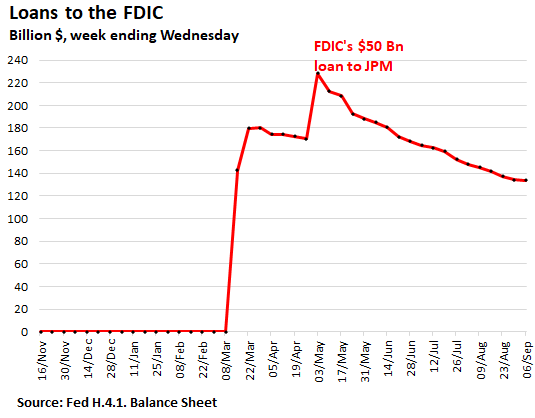

| ( 不分類|不分類 ) |