字體:小 中 大

字體:小 中 大 |

|

|

|

| 2023/11/21 00:02:36瀏覽46967|回應48|推薦10 | |

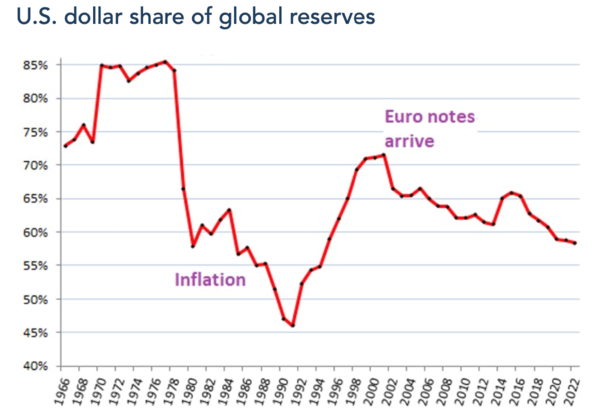

金融史觀下的可見未來 當前的美國經濟在歐盟和中國的無私犧牲奉獻之下,已經成功軟著陸,其GDP成長率在未來兩三年内必然會是已開發國家中的模範生;甚至連底層勞工在忍受了30多年的真實收入零成長之後,也終於獲得實質加薪。然而這個現階段輝煌表象的幕後,卻有著極爲嚴厲的隱憂;簡單地說,美國雖然渡過了兩年前的急性通脹危機,卻依然面臨著無可緩解的慢性通脹壓力。其核心問題,在於引發通脹的諸般沉疴,不但沒有真正解決,反而在加速惡化之中。這些美國金融經濟的隱憂,强大到足以在未來幾年威脅其殖民帝國霸主地位,構成世界歷史的重要轉折,值得我們詳細探討於下: 首先是美方出於金融史觀下地緣戰略考量而硬要强制推動的中美脫鈎。雖然Obama的原版本考慮過本身經濟現實,只企圖將中國產業鏈轉移到其他國家,以避免引發美國内部的通脹,Trump和Biden的兩次加碼升級,卻極其急速粗暴,强行逆轉了1980年代用來根治其國内通脹的全球化外包風潮,完全無視經濟成本和效率。現代美國社會的秩序混亂、效率低下、成本高昂等問題,在盲目複製產業鏈的過程中,造成極大浪費無可避免;而終於開始復蘇的勞工群體維權意識,則必然趁機攫取更多利益分配,進一步推高通脹壓力。 其次是長期利率與財政赤字的交互作用。美聯儲只直接控制短期利率,長期利率雖受量化操作所影響,但仍然必須反映金融市場對未來通脹率的預期。因爲債券交易商對慢性通脹危機的認知在過去一年逐步加深,美國30年國債的等效利率已經從2020年下半的1.52%爬升到當前的5.11%,對應著舊國債的價值跌落53%(假設息票Coupon=2%,則3年前面額100的國債發售價格為110.2,現在購買卻只值52.3,52.3/110.2=47%;零息票債券Zero-coupon bond則更慘,損失65%)。這不但是今年四月硅谷銀行等幾家中型銀行倒閉的原因(根據FDIC統計,四家銀行共承受來自長期債券的損失達3600億美元,所有美國正規銀行總損失大約1萬億),也讓全球中央銀行的外匯儲備承受了數以萬億美元計的隱性損失(Unrealized Loss,無須記錄在會計賬目上),其中當然以占比25%的人民銀行遠遠最爲慘重。 上述美債長期利率的波動,是收割模式D的最新體現。然而美方的收割獲利主要反映在既有債券的低廉利息上,例如當前高達33.7萬億的聯邦國債平均利率只有3%。從今而後的新發國債,利息支出所享有的外國央行隱性補貼將急劇減少。與此同時, 2023財年的赤字已然高達1.7萬億美元,其中佔1萬億的利息支出,因利率上升和國債指數性成長將繼續急速增大,再加上社會保障年金信托基金(Social Security Trust Fund)在6年後預估年損失會由1千億提高為4千億美元,可以簡單推論美國在5-7年後就將面臨每年3萬億以上的結構性赤字,超過GDP的十分之一。這不但不是任何新總統所能緩解,而且必將反饋囘債券市場,從而進一步推高長期利率和通脹率。 第三是美元所占的國際外匯儲備份額,雖曾在2012年成功打壓歐元之後,由61%短暫回升到66%,但從2017年Trump上臺開始,又一路下滑至當前的59%(參見下圖)。2022年俄烏戰爭爆發之後,歐美聯手沒收俄方主權和私有資產,引發第三世界對美元和歐元的高度不信任,必將推動兩者所占份額的進一步降低。其中因爲歐盟自願承受對美國的資本、資源和產業輸送,短期内歐元將負擔大部分損失,但長期來看,國際社會逐步替代美元已成定局。這將180°扭轉本世紀初國際外匯儲備的大幅擴張,對美國國内通脹所帶來的强大分攤舒緩作用,使美聯儲不論選擇量化寬鬆還是緊縮,都必須面臨收穫減小而副作用加劇的尷尬。

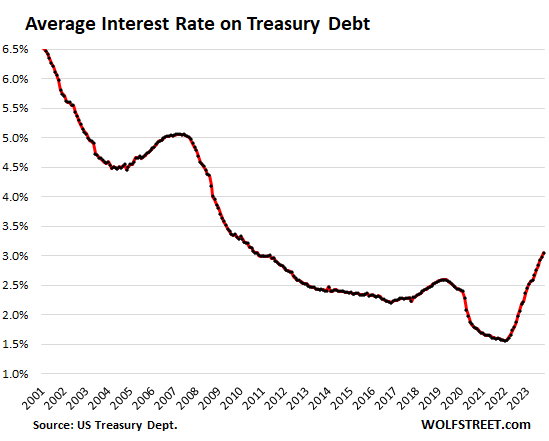

這裏最理想的脚本,是反殖民陣營能夠推出一個屬於自己的國際儲備貨幣,從而加速上述對美國財政和經濟的擠壓效應。然而上一次通脹危機醖釀並逐步惡化,自打破Bretton Woods到上圖中1980年美元份額驟降達九年之久,國際主要經濟體才達成替換美元的共識;這一次如果沒有及早協同,那麽從2021年的新冠財政刺激法案引發通脹起算九年間隔,可能也要等到2030年之後,才會出現全面自發的撤離美元浪潮,這顯然賦予美方打擊中國、收割世界的額外時間和機會,不是中方和人類社會的最大利益所在。 短期内的直接應對方案 在美國成功渡過急性通脹危機之後,其不擇手段維護殖民帝國體系的剝削性本質卻也圖窮匕見,新一波反殖民運動引領世界潮流,包含俄烏戰爭、Niger革命、金磚擴員、以巴戰事、以及還將不斷發生的新響應,短期内國際情勢演化方向已成定數,基本不需要中方主動求變,只要維持既有的外交站位和戰略方針,不隨内外噪音起舞,繼續為第三世界反殖民鬥爭的第一綫提供後勤和道義支援即可。換句話説,對美方不排斥交流、不幻想和解、不接受詆毀、不相信承諾,遇有真金白銀的衝突,則固守理想和原則,堅決爭取合理合法前提下的最大利益。 這裏唯一的例外在於前面所提的建立新國際儲備貨幣。美元是金融殖民體系的最重要基石,對其做淘汰替代時卻必須逆經濟自然趨勢(亦即Network Externality網絡外部性,或稱Demand-Side Economies of Scale需求方規模經濟,指主流物品往往物美價廉,難以撼動其市場份額)而行,曠日持久又刻不容緩,所以必須儘早、儘快、主動、積極地推動。 原本去年歐美對俄國所作的經貿制裁和資產侵占激發了國際公憤,奠定了中俄聯手建立新儲備貨幣的基礎,然而雷聲大雨點小,遲遲難產。究其原因,在於中方執行單位所堅持的戰術選擇和專業細節,事先就可以簡單斷言為不合理、不實際、不可行(事實上筆者也的確如此明確預言過),簡直猶如有意怠工、抵制、搞砸(Sabotage)一般。這裏的所謂錯誤戰術選擇,指的是試圖以整個金磚集團爲平臺,賦予每個成員國若干份額,而不是由財務健康的小核心團隊來迅速構建,然後再以金磚作爲宣傳推廣的管道。金磚集團不但人多嘴雜,而且包含了印度、巴西和南非三個雙赤字大國,根本不可能提供新貨幣所需的財政和金融基礎,更別提其中印度在地緣戰略上也居心叵測。 至於專業細節,我們必須先瞭解爲什麽人民幣本身不適合直接替代美元。國際儲備貨幣的主要職能有三:1)國際貿易的媒介;2)大宗貨品的定價;3)外匯儲備的構成。其中前兩項並沒有什麽太大的副作用,但最後一項卻是本文剛剛詳細介紹過,讓美國走上金融殖民帝國這條不歸路的原始誘因。正因爲美元占有了國際外匯儲備的大半份額,又在1971年放棄對黃金的錨定,所以不事生產反而可以獲得更高的利潤,產業虛擬化、空心化和金融化就成爲必然。財政紀律抛諸腦後也依舊有廉價資本市場可供借貸,借貸稍有不順還可以無限印鈔,哪個總理/總統還會擔心赤字和國債的指數成長呢?但這些不勞而獲的好處並不真是憑空而來,它們來自對全世界的間接收割剝削,中國的民族復興能建立在全人類的痛苦之上嗎?此外,美元取代英鎊的過程中,Soros式的金融掠奪還不存在;現在人民幣若是自由兌換,豈不是對國際金融大鰐自我撤防? 所以從貨幣理論的專業角度來看,人民幣必須繼續作爲保護中國實體產業不受外來金融掠奪的防洪堤,絕對不能放任自由兌換和無限流動。那麽應該用來替代美元的,當然正如俄國中央銀行行長Nabiullina在2022年所公開倡導,就只能是一種全新的合成貨幣;並且如同1944年Bretton Woods會議中凱因斯所提議,專門只用於國與國之間的貿易、定價和儲備;而不是人民銀行所提的各式各樣不切實際妄想和藉口,例如數字人民幣等等。中方的金融貨幣主管,該在貿易和定價上多用人民幣的時候,各種拖拖沓沓;上級要求替代美元儲備功能時,就拿出所謂的“人民幣國際化”方案要求“開放金融”,實際上是金融撤防、引狼入室的藉口,以圖利美國金融財團,對替代美元只會有反作用。 【後註一,2023/11/30】正文中提到美國國債的平均利率才剛達到3%,正在繼續上升之中。下圖是這個平均利率的歷史曲綫,可以看出在2008年開始量化寬鬆,美聯儲所針對要操控的,正是長期利率,尤其是國債所負擔的長期利率,很快將其壓到2.5%左右的水平;然後在新冠疫情衝擊下,新一波四倍速的量化寬鬆,進一步把這個利率降到驚人的1.5%。這些放水固然最終通過各種金融管道流入全球經濟體系,由全世界消化買單,但最大、最初始的受惠者,顯然是美國財政部,得以超低利息大幅舉債消費。正文中所預測的,未來幾年國債平均利率達到5%,其實只不過是回歸歷史正常範圍,而且是正常範圍中的低端。届時下圖將會有一個從2008年到2030年的大深谷,對應著美國從其他中央銀行搜刮到的約25萬億美元;這還只是量化寬鬆作爲潮汐式收割的許多手段之一,所得利益中最直接、最立即的部分。

【後註二,2024/02/17】最近三周,留言欄和《龍行天下:全資開放美國投銀,中國歷史性錯誤!》所討論的開放外國金融資本全資持股議題,引動許多噪音,包括有人宣稱這是五六年前的舊事,還有人斷言“銀行”不含投銀。這些無法或不願自行搜索事實的巨嬰言論,在博客都依照規則被立即刪除,但因爲他們又跑到《龍行天下》去散佈謠言,爲了幫助新讀者解惑,在此澄清:引發這個話題的消息,來自國家金融監督管理總局副局長肖遠企於1月25日在國新辦記者會所作的工作匯報,參見《金融监管总局:已取消外资股份比例限制,外资可持有银行保险机构100%的股权》,尤其注意那句“《外商投資准入負面清單》裡關於金融業的相關限制措施目前已完全清零”。 【後註三,2024/02/18】雖然從三年前的博文《我對引入美國投行的一些看法》至今,博客針對開放金融的討論用詞一如既往地追求精確,但我素來不喜歡囉嗦,説的很簡略;現在有越來越多的非專業讀者關注這個議題,不一定具有原先我假設為理所當然的背景知識,所以特地在此澄清一個關鍵論點以避免誤解,也就是我論證出不能開放的並不是所有金融業,而只限於“High Finance”“高等金融”,包括投資銀行、Private Equity、對衝基金、以及定制衍生品(亦即除了最簡單基本、在證券交易所公開常態交易的Futures期貨和Options期權之外的所有金融衍生品)等等超巨額錢上滾錢的機構和花招。事實上不只是不能對外開放,除了最基本的上市股票和發行債券等等直接為企業融資的業務之外,本土的金融機構也不應容許其涉及。至於提供存款服務的Retail Banking零售銀行業(又稱Consumer Banking)、疏通貿易的Commercial Banking商務銀行業、以及同樣直接面對大衆的保險業和Mutual Fund,反倒符合博客所説的“簡單”、“透明”、“從屬於實體經濟”等原則,是值得引進並發展的方向;但也正因它們不涉及搜刮和暴利,美方才意興闌珊,一些舊有的名額都沒有用完,甚至有好幾個進來又退出的案例,例如花旗銀行,參見《Citigroup to Pull Out of Consumer Banking in China》。 【後註四,2024/04/09】正文論證了美國通脹壓力將會長期存在,這一點雖然被美國學術界的“經濟學者”和金融界的“股市專家”矢口否認,普遍强烈要求降息以重啓泡沫,但實權在握的大佬卻有不爲五斗米折腰撒謊的餘裕,偶爾會透露實話,昨天摩根大通CEO Jamie Dimon就是一例(參見《Jamie Dimons Letter to J.P.Morgan Shareholders》)。Powell和Yellen當然也心知肚明;然而正如博客反復提過,美國本身的政治和經濟現實不容許他們對遏制通脹做出實質努力,真正的護欄始終在於歐盟和中國的自願犧牲奉獻。Yellen之所以在2023年以來頻繁來訪,很明顯是爲了確認中方新内閣中的經濟和尤其金融管理階層,能夠繼承前任的意識形態和政策取向,以便維持忠犬祠的持續擴張。 |

|

| ( 不分類|不分類 ) |