字體:小 中 大

字體:小 中 大 |

|

|

|

| 2016/03/11 12:46:10瀏覽184|回應0|推薦0 | |

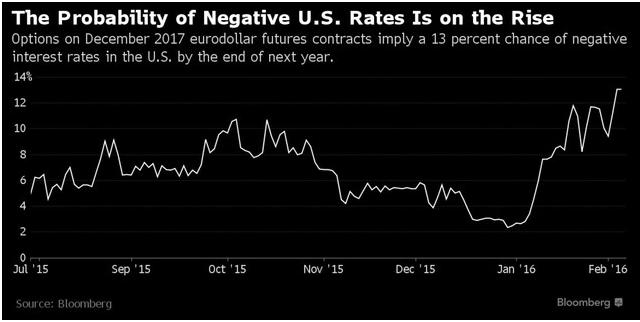

假如美聯儲實施負利率…… 文 / 祁月 2016年02月14日 20:21:08 80 隨著歐洲央行和日本央行相繼實施負利率政策,市場猜測美聯儲是否會在經濟趨向疲弱之際逆轉貨幣政策正常化之路、開啟負利率之門。假如猜測變成現實,美聯儲將如何開展負利率政策,負利率將產生怎樣的影響呢? 歐洲美元期貨1712合約顯示,市場關於美聯儲在明年年底前推行負利率政策的概率預期攀升至13%,至少是去年7月以來的最高水準。就連美聯儲主席耶倫(Janet Yellen)在週四出席國會聽證會時都透露,雖然她認為美國未來出現經濟衰退的概率並不高,但美聯儲正在研究經濟形勢惡化之際是否有可能開展負利率政策。

美銀美林利率策略師Marc Cabana認為,美聯儲官員們對於負利率可能影響金融體系的憂慮已大為減少。他還提出了一些關於美國實施負利率的設想: 1、隔夜逆回購工具(RRP) 如果美聯儲想讓利率降至負值區間,可以將隔夜逆回購利率降至零以下,或者暫停使用該工具。 隔夜逆回購利率走低可以帶動市場利率和其他貨幣市場工具利率水準降低。 事實上,美聯儲在去年12月17日宣佈加息時的主要利率提升工具之一就是隔夜逆回購。當時,美聯儲將隔夜逆回購利率提高了20個基點至0.25%,並取消了每天3000億美元的上限。或者,美聯儲也可以暫停使用隔夜逆回購工具。 Marc Cabana預計,考慮到美聯儲會認為任何負利率措施都是臨時性政策,則他們會考慮在負利率環境中保留隔夜逆回購工具,將其利率設置在低於超額準備金率20-25個基點左右。 值得注意的是,美聯儲並不認為隔夜逆回購工具和短暫的流動性緊缺與前期寬鬆貨幣政策存在矛盾之處。(如下圖2 為隔夜逆回購和超額儲備金的規模) 2、儲備金利率 美聯儲還可以將常規儲備金利率(IORR)超額儲備金利率(IOER)至零下方,可以是對稱式下調,也可以是非對稱式下調。 Marc Cabana認為,在所有的假設中,美聯儲很可能會把超額儲備金利率下調至負值,而令常規儲備金利率維持在零。如果美聯儲在收縮資產負債表之前選擇將超額儲備金利率調至負10%,那就意味著有2.3萬億超額儲備金將執行負利率政策(上圖3)。 為了控制成本,美聯儲可能會考慮豁免一部分機構超額儲備金利率,就像日本央行、瑞典央行和丹麥央行所採取的那樣。然而,負利率措施還是會給國內銀行造成額外的儲備金成本。 那麼,如果美聯儲果真推行負利率政策,那意味著什麼呢? 理論上,降低利率至更低水準可以令借貸成本降低,從而刺激經濟增長。 Marc Cabana認為,屆時,美國貨幣市場工具利率可能下降。負利率確實能有效地影響更廣泛利率至更低水準,德國和日本主權國債收益率可能為負值。雖然很難區分負利率的影響究竟是來自不斷增強的前瞻指引還是資產購買項目預期,但負利率將有效地刷新投資者之前關於底部的預期。 不過,按照歐洲央行的現實經驗來看,即使執行負利率,該政策對於借貸環境的影響並非只有利好。他們的研究結果表明,銀行可能試圖通過提高借貸利率以抵消央行負利率政策所帶來的影響。 負利率政策還會施壓本幣匯率,給出口行業和企業造成一定負面影響。有明顯證據表明,執行負利率會造成本幣匯率走軟,比如日本央行、歐洲央行和瑞典央行都曾出現過這種情況(下圖)。美國將同樣如此,而如果其他國家央行也用負利率政策來回應美國的負利率措施,那麼美元貶值就可能是暫時的。 負利率可能會傷害銀行的盈利能力。假設美聯儲今年沒有降息,那麼美國的銀行預計將從超過120億美元的儲備金利息中獲益。在負利率環境中,銀行會反過來給央行支付儲備金利息,他們可能也不願意讓個人儲戶對其銀行存款支付利息。此外,考慮到借貸息差縮小,銀行也無法保證一定會在負利率環境中增加放貸。雖然很難避免明確對存款徵收利息,但小額個人儲戶的費用很可能會盡力延長免征期限。很多歐洲銀行已經申請對大型企業帳戶存款徵收利息,還有一些則開始對個人儲戶徵收利息費用,瑞士和丹麥這種負利率程度較深的地區尤為嚴重。 如果美國執行負利率,那麼美國將面臨一系列挑戰,特別是對貨幣市場和貨幣市場共同基金的運作而言。美國國債也可能需要調整拍賣機制,以允許短債和債券發行接近正常水準。人們的儲蓄和支付行為可能也會出於避免支付利息的意圖而發生改變。 美聯儲官員在討論負利率政策時通常會關注該措施給貨幣市場運作所帶來的潛在影響。然而,最近幾年,官員們對於該問題的考慮很可能已經發生了改變,因為國外執行的負利率政策並沒有令當地貨幣市場運作機制發生大範圍混亂。美聯儲還質疑,美國證券交易基礎設施是否已經準備好適應在負利率環境中開展交易、結算和清算。 Marc Cabana團隊表示,在正式開展負利率政策之前,美聯儲將與參與者共同協作來解決這方面的技術問題,儘管他們在認真開展此類討論之前更可能傾向於加息。 可能面臨挑戰的還包括3萬億美元貨幣基金產業,以及該產業在負利率環境中繼續運行下去的能力。貨幣基金近些年難以提供較低的正收益率,並且還下調了費用以在較低的前端利率環境中挽留客戶。即使加權平均到期期限延長到60天或120天的極限值,多數貨幣基金仍將在負利率環境中面臨更加嚴峻的挑戰。為了應對低收益率困境,貨幣基金可能會考慮進一步降低管理費用,尋求基金發起人的資助,或者,關閉基金。 美國的貨幣基金可能會考慮在負利率環境中學習歐洲同行,採用“反向股票分割”(reverse stock splits)或者“反向分配機制”(reverse distribution mechanisms),即基金流通股逐漸減少。一些歐洲貨幣基金甚至申請明確向客戶收費的機制來應對負利率環境。 不過,美國的貨幣基金採取上述措施可能會牽涉到很多法律問題,還可能需要修訂業已存在的基金合同條款。否則,它們將不得不尋求發起人的資助,最糟糕的情形就是清盤。 考慮到企業和金融公司是現存規模達1萬億美元以上的貨幣基金的受益者,對於貨幣基金而言,任何大規模資金流出都意味著基金將冒著重大的典型資金仲介管道阻斷的風險。任何基金規模的永久性收縮也會讓美聯儲的政策退出策略變得更為複雜,並將削弱隔夜逆回購工具的重要性,因為貨幣基金正是隔夜逆回購市場最大的參與者。 註: 貨幣基金,又稱為貨幣市場基金(money market fund) 是共同基金的一種,指投入現金定存以及高信用評等的短期票券的基金。 一般而言這類基金所投入資產風險較小,極少出現本金虧損的情形,而被認為是資金的短期避風港。但在2007年-2009年環球金融危機中,因為一些高評等公司的倒閉使得一些貨幣基金因購買了這些公司的短期票券而遭受損失。 投入性質與定存類似的貨幣基金的理由一般有幾項,一是作為投資其他貨幣的管道。;二是在類似的風險波動下,獲得比定存稍高的收益。;三、利用基金轉換的功能,將其他放在股票、債券基金的資金,暫時轉入貨幣基金,待機會再轉換至想要投入的基金中。 ⁕參考資料:《柏格談共同基金》第六章。 |

|

| ( 知識學習|商業管理 ) |