字體:小 中 大

字體:小 中 大 |

|

|

|

| 2009/01/10 00:54:50瀏覽783|回應0|推薦22 | |

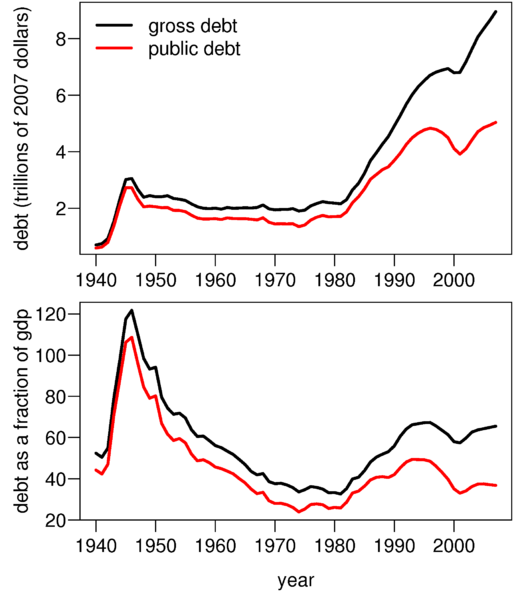

上圖 : 美國債務和占GDP份額圖 英國《金融時報》登出ㄧ篇 The age of obligation 正本清源討論--要如何面對已經存在的債務? 有那些可能處理的方法? 這個觀點對債權人來說---難以接受---但,基礎經濟活動的變化導致上層建構組織崩潰時,必然會走向這個確實有效的解決方法!! 美國如何走出危機?(The age of obligation)(下) 兩套理論、兩條路線 這場危機之所以會引起金融史家的濃厚興趣,是因為我們知道,我們正在見證關於蕭條的兩套理論的即時實驗。 一方面,美聯儲主席本•伯南克(Ben Bernanke)正在實踐密爾頓•弗裏德曼(Milton Friedman)和安娜•施瓦茨(Anna Schwartz)合著的《美國貨幣史》(A Monetary History of the United States)的內容,該書稱,蕭條主要是由於央行未能向內爆過程中的金融系統注入流動性。 伯南克不僅大幅下調聯邦基金利率至0.25%以下,還向各銀行慷慨放貸,以那些沒有披露且可能有毒的資產為抵押。 現在,他正在公開市場上購買證券。 其結果是,美聯儲資產負債表規模和貨幣基礎迅速擴張。 美聯儲的資產接近2.263萬億美元,而資本金不足400億美元,這使得它越來越像一隻杠杆率達到50倍以上的公共對沖基金。 (I.E. 美聯儲等於也以美國的13.84萬億美元的GDP,對這”美國公共對沖基金”信用向全世界背書!! 全世界也只能接受!!) 另一方面,保爾森無意間成了凱恩斯的信徒,他不僅在用巨額的政府帳戶赤字努力為金融部門紓困,同時也在用公共消費替代銳減的私人部門消費。 即使在當選總統巴拉克•奧巴馬(Barack Obama)出臺基礎設施投資項目之前,明年的赤字估計已經高達(總預算)12.5%。 貨幣主義和凱恩斯主義曾被視為相互排斥的經濟理論。 當前這場危機之嚴重,已使世界各國政府都在同時嘗試這兩種方法。 (I.E. 美國由1975年逐步轉向到自由資本經濟主義,凱恩斯主義下建立的大政府金融管制的措施,在1999年格拉姆-李奇-布林黎法案(Gramm-Leach-Bliley Act)通過後,就全部被廢除了----過程細節參考 : 華爾街貪婪又詭計多端 歐巴馬誓言整頓亂象) 儘管評論家們樂於拿佛蘭克林•羅斯福(Franklin Roosevelt)的新政(New Deal)來進行類比,但美國自2007年8月危機開始以來出臺的措施,其實更像世界大戰期間所採取的措施。 1914年後,以及1939年後,政府對金融體系進行了大規模干預。 銀行和債券市場的功能被簡化成了巨額公共赤字的融資管道。 這就是今天所發生的情況,只是沒有世界大戰對製造業的刺激。 我們現在實行的是沒有戰爭的戰時金融。 不過,這些政策實際上會在現有的債務山上,疊加又一層公共債務。 把它們加起來,美聯儲和美國財政部過去一年的貸款、投資及擔保總額大約為7.8萬億美元,而危機前的聯邦債務大約為10萬億美元。 財政部可能不得不在來年發行多達2.2萬億美元的新債。 現在,由擔憂推動的對美元及無風險資產的需求,正在壓低這種借款成本。 美國國債收益率正處於歷史低點。 但不可忽略的是,針對美國政府違約的保險成本,在過去一年多一點時間內已經上升了25倍。在某個時候,隨著多數主要經濟體採用相同的財政政策,全球債券市場將會透不過氣。 私人部門過度杠杆的藥方,是公共部門的過度杠杆,這真的可信嗎? 難道就沒有更簡單的出路嗎? 當經濟學家討論“去杠杆化”的時候,他們通常在思考一個相當緩慢的過程——企業和家庭逐漸增加儲蓄,償還債務。 但節約悖論(paradox of thrift)意味著,沿著這種思路的共同努力,將會推動美國這樣的經濟體陷入更深的衰退,從而提高債務與收入之比。 另一個選擇肯定是更為激進的債務減免。 歷史上,這樣的減免通常採取下述四種方式當中的一種:徹底違約、重組(如破產)、通脹或者轉換。 目前,越來越多的美國家庭正在選擇第一種方式來處理“負資產”問題,而越來越多的企業被迫申請破產。 但銀行大量收回房產和大批破產不是一個美好的局面。 相反,短期內人們“難以”擔心通脹問題,原因之一是,美聯儲貨幣基礎的擴張,並未導致廣義貨幣供給的相應擴張;銀行寧願收縮,也不願擴張其資產負債表規模。 因此,只剩下轉換這種方法了,例如,所有現有的按揭貸款,可全部或部分轉換成固定低利率的長期貸款,正如最近哈佛(Harvard)的馬丁•費爾德斯坦(Martin Feldstein)所建議的那樣。(在他的計畫裏,政府可給每一個按揭貸款房主一個選擇,即把20%的按揭貸款轉換成政府低息貸款,上限是8萬美元。年利率可以低至2%,貸款可用30年還清。) 這種做法至少會將許多房主從負資產的噩夢中拯救出來。 針對那些已經接受國家注資、部分或全面調整資本結構的銀行的債務,也可考慮類似的做法。 它不會增加聯邦的淨負債,並且有助於減少家庭的利息負擔,即使不會減少家庭的絕對債務負擔。 這種激進措施無疑將會不利於債權人,尤其是那些持有抵押貸款支持的證券和銀行債券的債權人。 不過,這些方案肯定好過其他選擇。 而且比起《舊約全書》中設想的全面免除債務,它們顯然相對不是那麼極端。 (I.E. 零利率還是對債權人債務減免的溫和要求----貢獻最多的是各種退休基金及擁有巨額外匯國家的人民,直接受益者是私人部門!! 但,以宏觀的角度看,在寬鬆的經融政策後可能引發的停滯性的通貨膨脹,那時的直接受益者就是公共部門---公共債務的縮減---貢獻最多的還是各種退休基金及擁有巨額外匯國家的人民!! 債務沒有,也不會消失,只能是被社會化了,大家ㄧ起努力償還債務 ---節儉者為揮霍者埋單?---用超連結參看!!) 從金融上說,2008年是可怕的一年。 而答案也許是,讓2009年成為真正的禧年。 本文作者是美國哈佛大學兼哈佛商學院(Harvard Business School)的教授,英國牛津大學耶穌學院(Jesus College, Oxford)研究員,同時也是斯坦福大學胡佛研究所(Hoover Institution, Stanford)的高級研究員 譯者/董琴

|

|

| ( 時事評論|財經 ) |