字體:小 中 大

字體:小 中 大 |

|

|

|

| 2020/08/19 22:35:48瀏覽145|回應0|推薦1 | |

「外溢保單」屬於健康險,透過保費回饋機制,鼓勵保戶自主健康管理,頗受年輕族青睞,但是否該買、怎麼買最適合,仍須回歸自身需求,針對不足部分加強保障。 今年保險業的「71新制」正式上路後,不僅保費變貴了,連一向在台灣炙手可熱的短年期儲蓄險也漸絕跡,保險業者為了吸引客戶,積極推廣其他創新商品,其中,外溢保單正是最具代表性例子。

其實外溢保單這個名詞,早在2016年就在國內出現,當年金管會希望保險業者能開發出具有外溢效果的保單;什麼是「外溢效果」?以目前的商品內容來看,簡單說,就是「不但有保險功能, 還能讓保戶變得更健康。」

目前國內市場上的外溢保單主要屬於健康險,之所以「能讓保戶更健康」,在於保單主打「保戶運動量愈高或是身體愈健康、保單CP值愈高」的賣點,透過回饋實質獎勵的機制,鼓勵保戶自主管理個人健康情況。

外溢保單旨在透過實質回饋機制,鼓勵保戶做好自主健康管理。(圖/達志)

健走、健檢、實物給付 依自身需求選擇保單

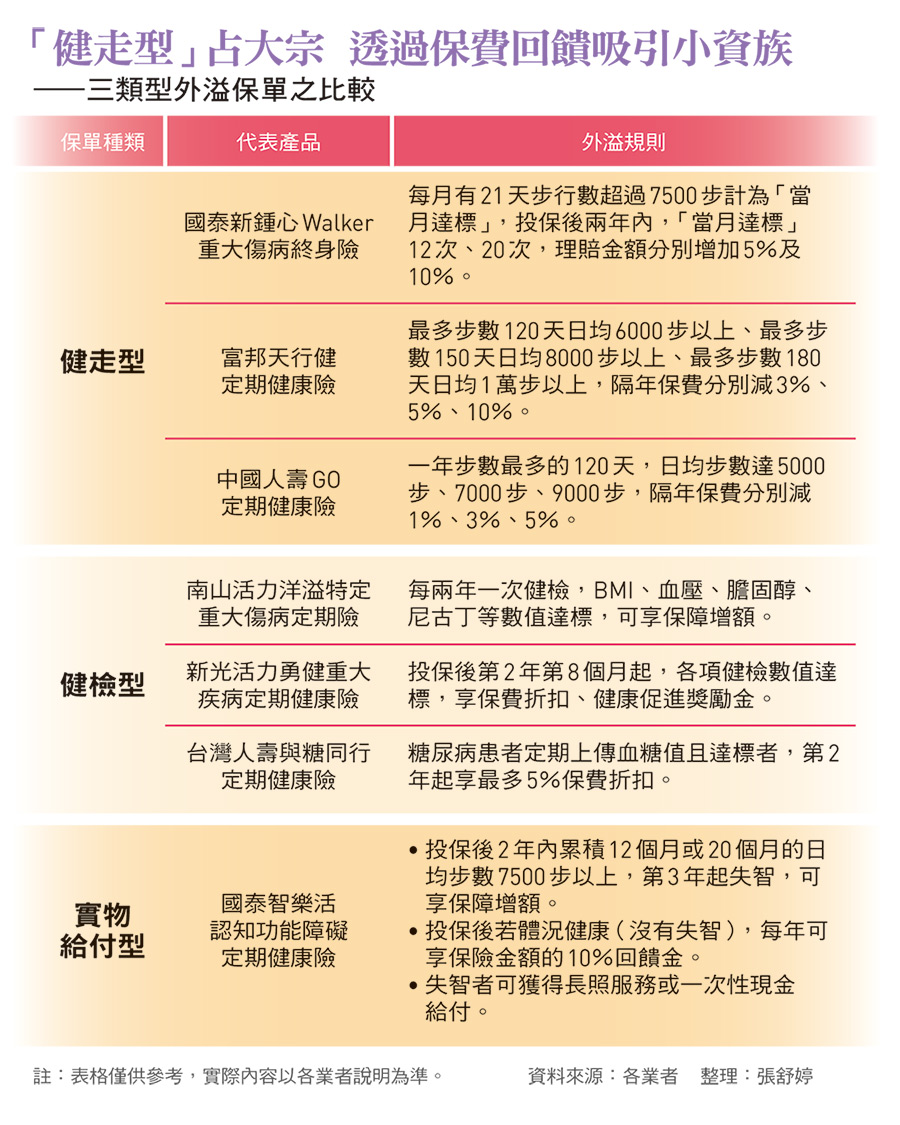

目前外溢保單分成「健走型」、「健檢型」、「實物給付型」3種。「健走型」是保戶透過運動穿戴裝置或App上傳健走步數;「健檢型」則是觀察健康檢查數據的變化,這些數據達到一定門檻後,可享受增加保額、保費折扣等優惠;「實物給付型」則是在同樣條件下,保戶可獲得健檢、長照服務等非現金的給付項目。

雖然金管會在2016年就力薦該商品,主要業者也相繼推出保單,但由於回饋機制相對複雜,導致叫好不叫座,此類商品往後2年的FYP(初年度保費收入)都不到2億元。隨著穿戴裝置逐漸普及,外溢保單銷售在去年開始明顯加溫,今年新冠疫情爆發,國人對健康的風險管理意識抬頭,更讓外溢保單的銷量出現爆發性成長。

根據統計,目前國內約有35種外溢保單,以健走型為大宗,佔比多達9成。今年截至上半年,整體外溢保單的新契約銷售件數超過5萬3千件,比去年上半年成長超過3倍;初年度保費收入突破8.34億元,也比去年同期增加逾4.6倍。

雖然話題熱、買氣夯,不過,別因為商品暴紅就急著跟流行搶買保單,就像所有類型的保險商品一樣,是否該買、該怎麼買外溢保單,終究必須回到自身需求與條件的評估。

以國內某業者推出的健走型重大疾病終身險商品為例,繳費期間內每年傳輸步行次數超過180天,每天平均達到9千步以上,就能最高享有4%保費優惠,回饋時間最長可達19年。直覺地想,要每年隨時趴趴走,又要習慣使用3C穿戴裝置,顯然會以年輕小資族為主打對象。

事實上,前述之商品超過7成保戶的年齡,確實落在20歲至40歲間,該保單的宣傳品上面,也是以穿著時尚運動衣的妙齡女為主角。從商品設計到宣傳訴求,不難想像健走型保單對年輕世代具有一定的吸引力。

但話說回來,年輕一族的重大疾病風險通常相對較低,人生最重要的第一張保單應為「意外險」,然而外溢保單幾乎都不理賠意外事故,因此尚未買足意外險的年輕族,就不宜因為對自己的運動習慣信心十足,而將外溢保單列為首選。如果盤點手中保單後,確認已有足夠意外險,面對外溢保單仍可再想一想,即使自己有把握年年拿到保費回饋,但CP值是不是真的夠高?

年繳金額、理賠範圍 各類型差異大,須慎估

舉例來說,某張國內熱銷的健走型終身險保單,保障範圍完整,舉凡重大傷病卡涵蓋的3百多項創傷與疾病,都有理賠,且終身保障。一位尚未買重大傷病險的35歲男性,看似適合投保,但以保額1百萬元、繳費20年來算,1年要繳超過6萬元的保費,可能超過小資族的負擔能力。

面對這種情況,別忘了,定期險的保費遠低於終身險,好消息是,目前市面上雖有訴求終身保障、長年可享回饋的外溢保單,但定期險外溢保單仍然居多。

聯眾保經副總經理楊振州就建議,若認為「即使走好、走滿」,保費負擔還是超過自身條件,年輕族不妨考慮買健走型20年定期險。以目前市面已推出的商品來看,保障範圍或許略少,約略涵蓋7項重大傷病及全殘理賠,但同樣是保額1百萬元、繳費20年,定期險1年只要繳1萬元出頭的保費,而且若能達標,同樣享有保費回饋。

如果擔心保障不夠,可視情況搭配另一張一般的重大傷病定期險,1年保費只要數千元,兩者相加後,1年的保費能在3萬元以下。

至於年齡稍年長一些的民眾,或者有糖尿病、高血壓等慢性病家族病史者,專家普遍建議,與其「為了保費回饋趴趴走」,不如選擇「健檢型」外溢保單。一來,此類保單仍可提供「謹遵醫師健康指示」的誘因;再者,若選擇「健走型」商品,為了拚回饋而承擔身心壓力,可能造成得不償失的意外,反而喪失了這張保單的「外溢效果」本意。

小資族購買外溢保單前,需評估健康狀況與保費負擔能力。(圖/達志)

折扣以「首年度」保費計算 而非每次的「前一年度」

最後需要注意的是,即使健走步數、體檢數字都達到外溢保單要求的標準,但目前可折減的保費額度,大概都只有2%到10%左右,而且保費折扣普遍以「首年度」年繳的保費作為計算基礎,而非「前一年度」的保費。

舉例來說, 假設某張外溢保單規定第1年若能「達標」,有5%保費折扣,第2年又達標,則可享10%保費折扣。某保戶購買該保單,首年度繳了1萬元保費且達標了,經過折扣後,第2年的保費只要9500元(扣掉1萬元乘以5%的折扣)。若該保戶第2年再達標,於是第3年保費可折10%, 但要繳交的保費是9千元(減掉首年度保費1萬元的10%),而不是8550元(減掉第2年度保費9500元的10%)。

整體來說,外溢保單的折扣,固然對保戶而言不無小補,但外溢保單的「外溢效果」,終究是引導保戶更加注重自身健康,對保費折扣或保額增加的幅度,其實也不必抱著過度的期望值。

|

|

| ( 時事評論|財經 ) |