字體:小 中 大

字體:小 中 大 |

|

|

|

| 2015/06/08 22:18:25瀏覽17513|回應0|推薦1 | |

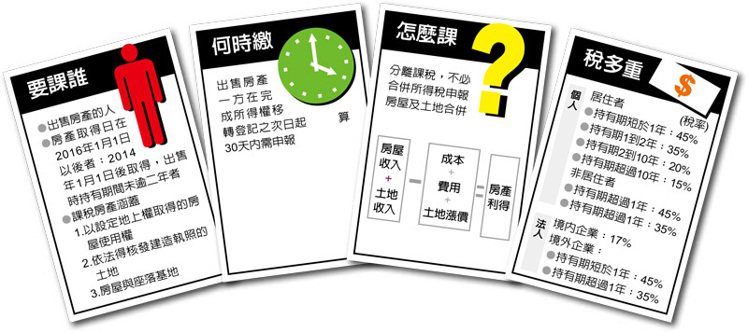

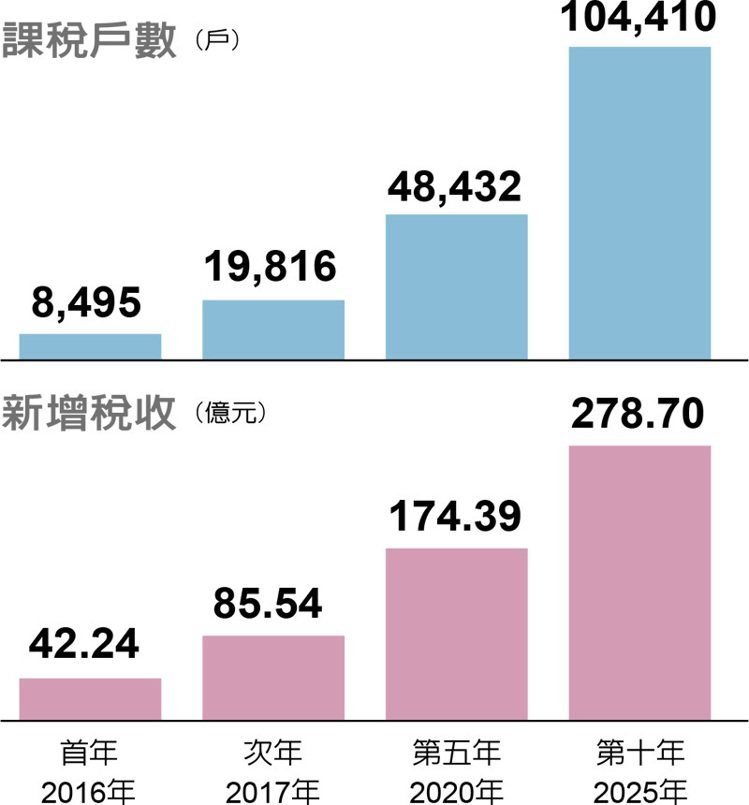

房地合一稅 一分鐘搞懂2015-06-06 00:06:22 經濟日報 本報綜合報導房地合一稅制5日三讀,明年賣屋、賣地適用新制的自然人,一定要特別注意報稅的時間。舊制的房屋交易所得是要等到隔年5月,和個人綜合所得稅合併申報;房地合一新制採分離課稅,所有權完成移轉登記約一個月內就得完成申報並繳稅。 你要知道的四件事 節稅機會在哪裡? 新舊制怎麼稅? 2016年1月1日起出售房屋、土地,視其取得時點適用新、舊制。

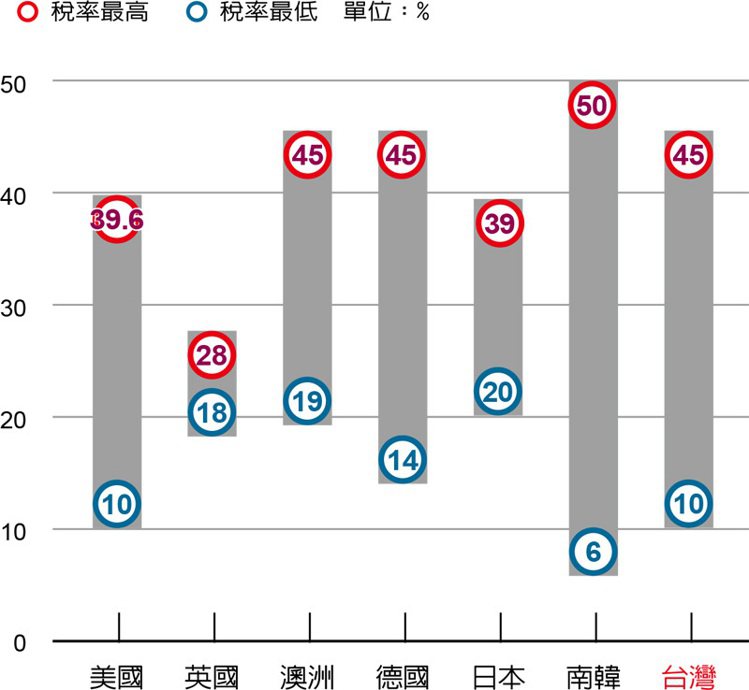

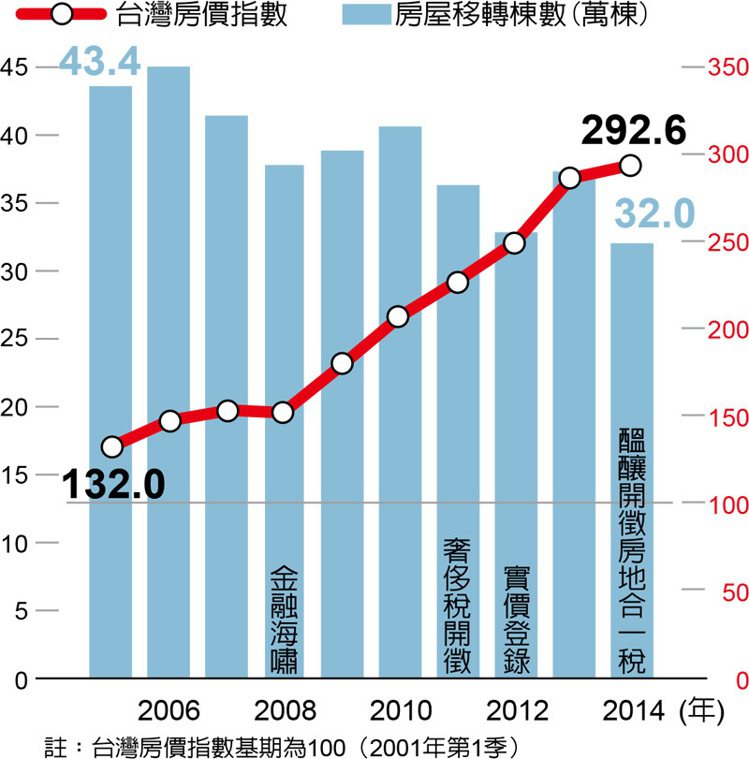

案例比較 假定A屋成本1,400萬元、土地漲價100萬元、房屋公告現值200萬元、土地公告現值800萬元,出售價2,000萬元。 國庫是贏家嗎? 各國房產利得稅 全台房市量價變化 房地合一稅三讀 專家:價跌量縮張禹宣 2015/06/07 18:55 點閱 1730 次

房地合一稅終於拍板定案,未來成效仍待觀察。(Photo by 維基百科) 【台灣醒報記者張禹宣綜合報導】房地合一稅5日三讀通過,持有房地未滿一年售出稅率高達45%!德明財經科大教授花敬群表示, 45%稅率將有效排除短線投機,民眾銷售103年前取得的房子獲利將不需繳交45%稅率,至於趁機購買新屋則不妨稍等來年再出手。對房地合一稅相較奢侈稅是「變相減稅」刺激市場的說法,淡大產經教授莊孟翰認為,「要從基本需求面來客觀看待,課稅較奢侈稅低,並不代表景氣好轉。」 【未滿一年售出稅45%】 持有1至2年售出,稅率35%; 持有2年以上未滿10年,稅率20%; 持有超過10年售出,稅率 15%。 防外資炒房的部分,針對非境內居住者、總機構在境外營利事業,持有未滿1年售出,稅率45%,持有一年以上售出,稅率35%。 而所謂「防錯殺條款」,則是因財政部公告的調職、非自願離職等因素賣出持有2年以下房地的「非自願售屋」;或是以自有土地與建商「合建分售」土地取得日起算2年內房地,稅率20%。 針對繼承或受遺贈取得的房地,被繼承人的持有期間可與遺贈人的持有期間合併計算。 至於新制自住優惠條款,自用滿六年以上,且無營業使用者,交易獲利未滿400萬元則免稅;獲利超過四百萬元部則採稅率10%。 日出條款的部分,除105年1月1日起取得的房子外,於103年1月2日取得的房地,若持有未滿2年,在105年後交易者也適用新制。 【回歸基本面】 至於居住已達5年或10年以上的自住戶若想要「舊屋」換「新屋」,花敬群認為,理論上來說現在賣房是最好的時機,但由於新制的衝擊尚未發酵,未來5 年內房價下跌後才是買房的最好時機,而除非擁有兩間以上房屋可供暫住,否則中間空窗期的居住問題會導致計畫無法施行,而最為重要的還是得審慎評估房屋售價與新屋價格的價差。 淡大產經系教授莊孟翰表示,奢侈稅本來就有類似的「防錯殺條款」的機制,但開後門投機短線炒作的不法情事無法杜絕,但鑽漏洞的代價也不會小,像開一人公司從事買賣,也是要付出時間、金錢等代價,還得考量被國稅局徹查的後果,若有很多人都從事這種行為才會成為問題,原則是,利益越高逃漏稅逃得越嚴重,而從過去奢侈稅的情形來看,並沒有這樣的情形發生。 「相對過去而言投資客成本更高,自住客就沒什麼影響。」莊孟翰認為,大環境本來就不好,即使稅制改變也不可能影響太多行情,而對於「變相減稅」以及「奢侈稅大赦」,莊孟翰說,「像是業者的說法,故意放風聲要找白老鼠。」認為還是得就基本需求面來客觀看待市場,課稅減少不代表景氣就會好轉。

解碼房地合一稅/兩時點買房產 按新制課稅2015-06-08 00:50:26 經濟日報 記者/陳美珍報系資料照①去年1月2日後取得、持有不滿二年出售 ②明年1月1日後購入 依房地合一制課利得稅 不是所有出售房產的人,都要適用房地合一課稅新制。新法明訂,合一課稅新制明(2016)年1月1日開始實施,買進與賣出時點雙雙落在明年以後的房產,才是房地合一新制的目標對象。 換言之,明年起雖然將要施行房屋、土地利得合併課徵所得稅的「房地合一」制,但是,目前房屋與土地分開課稅的舊制,仍會在新制施行後與之併存,形成雙軌課稅的狀態。 依立院三讀後所得稅法部分條文修正案,房地合一制課徵範圍包括:單獨出售房屋(含以設定地上權方式的房屋使用權)、同時出售房屋及其坐落基地,或依法得核發建造執造的土地在內。 這些被納入按房、地利得合一課稅的房產,售屋獲利是否要按新制課稅,還須取決於房產所有權人取得及出售不動產的時點而定。 簡單來說,必須強制按新制合一課徵利得稅者有: 一、取得房產日期在明年1月1日之後,且出售時點也是明年以後的房產。 二、取得房產日期落在去(2014)年1月2日(含2日)以後的舊房產,明年1月1日房地合一施行後出售,換算持有期間不滿二年時,即使房產是在新制前取得,仍要按合一制課徵利得稅。 由此可知,不是在以上兩個時點取得的房產,明年房地合一課稅制實施時,所有權人出售房產的利得,都不會受到合一課稅的影響,仍可按照舊制分開課稅。也就是房屋交易利得課徵所得稅,土地的利得則是按公告現值課徵土地增值稅。 房地合一課稅新制施行後,土增稅維持現狀課稅不變,但在計算房屋及土地的所得稅時,屬於土地部分依土地稅法計算的土地漲價總數額,可從房地收入中扣除。 經由這套減除土地漲價總數額的過程,即使土地仍要繳納土增稅,房地合一利得只就超過土地漲價數額部分課徵所得稅,因此不會產生重複課稅問題。 另外,配合房地合一課稅,現行房屋、土地的特種貨物及勞務稅(即奢侈稅),也將在明年同步退場。屆時,持有未滿二年出售的房產,只須繳交房地合一利得稅,不必再繳納奢侈稅。 用新制或舊制...怎麼判斷? 資料來源:財政部 記者陳美珍/製表如何判斷現有的房產,是不是房地合一新制課徵的對象,所有權人首先要確定的就是房產的「取得日期」;其次則是「賣出時點」。 以買賣為例,去(2014)年1月2日以後才買進的房產,現在都已被劃入房地合一的新制課稅圈,所有權人若能持有超過兩年以上再出售,才可以脫離新制合一課稅的範圍,按舊制分開課稅。 舉例來說,甲在2014年2月1日買進A房產,選擇在明(2016)年1月1日出售,計算甲持有A房產從「取得」到「出售」期間不滿二年,甲就要在出售A房產並辦完移轉登記次日起30天內,自行向稅捐機關申報繳納房地合一的利得稅。 反之,甲若選擇在明年3月1日出售A房產,屆時,因為持有期已跨過新舊制「交界線」,甲依法有權按舊制分開課徵利得稅,其屬於房屋部分的交易所得,可在後(2017)年5月,與其他綜合所得一起合併申報;土地部分則只須繳納增值稅,不必另繳所得稅。 再假設一例,甲取得A房產,趕在明年房地合一課稅新制前出售,此時,甲雖是按舊制分別繳納房屋及土地利得稅,但因特種貨物及勞務稅仍未退場,且甲從買進到賣出期間未滿二年,無論賺賠情形為何,甲還要按實際售價,多繳10%奢侈稅。

專家論市 /輕稅黃金購屋期 只剩半年2015-06-07 00:00:09 經濟日報 記者郭及天整理(永慶房產事業群總經理) 房地合一稅確定上路,這次稅改將徹底顛覆幾十年的不動產賦稅結構,台灣房市正式揮別「輕稅時代」。雖然對於已經購入或曾經賣屋的屋主,除非短期交易,否則毫無影響,但對於有意買、賣屋的消費者來說,茲事體大。站在買方的角度來看,無論是自用或是置產,未來半年多的時間就是輕稅閉門前的「黃金購屋期」,而就賣方來說,在價跌量增的大勢之下,恐怕晚賣一天,就要多損失一天。 新舊制度最大差異,在於稅基的計算,以後賣屋要課的財產交易所得稅,改以實際交易獲利課稅,雖然有自用住宅的優惠,但要同時符合一家一戶、連續設籍滿六年、無出租或營業的條件,才得扣除400萬的免稅額。 舉例來說,今年12月31日買一間台北市2,000萬元的公寓,十年後增值到3,000萬元,若按現制房地分離計算,是用40萬元的房屋評定現值乘以 42%的16.8萬作為售屋所得,即使用較嚴的核實課稅方式計算,增值的1,000萬元以「房地比」分算,歸屬於房屋的增值部分,頂多二成、200萬元,不需符合自用住宅資格,稅基怎麼算都很低。 但明年1月1日購買,就算是努力維持一家一戶、連續設籍滿六年、無出租或營業的自用條件,可以扣除400萬元的免稅額,須課稅的部分仍高達600萬元,若非自用,則1,000萬元全部跑不掉,都要拿來課,稅基從16.8萬元激增到1,000萬元,一日之差,且非特殊個案,落差動輒就是三、五十倍起跳,若進一步比對適用稅率,則差異還要再加大。 買方要享受輕稅,或增加資產的靈活度,不被最嚴格的自住條款綑綁,面對全民加稅、房產重稅時代已橫在面前,現在開始倒數計時的半年時間,就是黃金購屋期。 輕稅黃金購屋期的來臨,對低迷已久的房市交易來說,是一場及時雨,將吸引這兩三年來,因打房而觀望的自用、置產買盤,通通歸隊。然而,買氣反彈並不代表房價也跟著起飛,在中古屋供給增加、趕在容積新制前搶照的新成屋紛紛交屋、預售市場買氣不振之下,市場多殺多、降價取量的氛圍,頗有山雨欲來之勢。 有意售屋的屋主雖然今年賣或明年賣,都能適用房地分離的現制,但晚賣一天,將可能錯過相對好的出場價格,千萬不要誤判「加稅」與己無關,而虧了價差,最後更可能淪落到有行無市、求售無門的地步。 所以對有意售屋的屋主來說,明年元旦前的每一天,肯定都比隔天適合賣房。 許多旁觀者會熱心地指導:急著享受輕稅,可能會買得不夠便宜,不妨再等一等。然而,在稅改、調控之後,未來房產市場絕大多數買方的購屋目的,本來就是著眼於長期自用或置產,價格的微幅波動,其實不足為意,況且五年、十年後的房價盤整、走揚的基調不變,實在不用因小失大。能用漂亮的價格議到難得釋出的產品,且早點鎖定較優惠的房貸條件,早點滿足築巢的夢想,才是最實在的決定。唯有準確、迅速掌握稅改趨勢,並積極參與的消費者,將在這鉅變格局中,取得先機,站在下一波財富分配優勢的一方。

|

|

| ( 休閒生活|旅人手札 ) |