分析借款戶是否具有還款來源,可說是授信原則最重要的參考指標。銀行授信人員都是依據「授信5P原則」來制定二胎房貸放款審核標準,申貸人風險越低,核貸機率越高;相反地申貸人風險越高,就容易被婉拒。

銀行5P審核貸款原則:對保?副擔保?授信5P?融資授信業務以借款人而言稱為貸款,以金融機構而言稱為放款,依期間可分為短期:1年(含)內、中期:1年以上,7年(含)以內、長期:超過7年,並依有無擔保品分為擔保授信及無擔保授信。

銀行二胎房貸審核根據是什麼?

銀行授信5P原則是一種銀行在貸款審核過程中使用的基本指南,以評估借款申請人的信用和財務狀況。這些原則有助於確保銀行在貸款交易中降低風險並做出明智的決策。以下是每個P原則的解釋:

- 借款戶(People):借款戶及企業其相關方必須具備良好的信譽和財務狀況。這包括按合同履行債務、償還債務,以及有效經營企業。保證人和關係企業的財務健康也是評估的一部分。

- 資金用途(Purpose):關注借款資金的用途。銀行希望確保貸款用於合理、合法和合情的目的,避免不當用途或資金被挪用。

- 還款來源(Payment):關注借款戶及企業的還款來源。它涉及到借款企業如何計劃償還貸款,包括還款來自於哪些資金來源,如營業收入、折舊、利潤等。

- 債權保障(Protection):如果借款戶及企業無法履行還款義務,銀行需要有適當的保障措施,如擔保品或保證人,以降低損失風險。

- 授信展望(Perspective):這涉及評估借款戶及企業的未來展望和願景,以及所屬產業的未來發展性。銀行希望確保貸款具有合理的風險和預期的報酬。

這些原則有助於銀行更全面地評估借款申請,確保貸款交易在風險管理方面得到適當的考慮。

雖然說徵審人員會照這5個標準去審視案件,但實際情況和審核結果會因為不同銀行條件、以及每家銀行徵審人員的主觀因素而有所差異。

「擔保品」是指哪些?

「擔保品」是指借款人在借款交易中提供給貸款機構作為保證或抵押的資產或財產。擔保品的目的是在借款人無法按時償還貸款時,提供給貸款機構以彌補損失。以下是一些常見的擔保品類型:

- 不動產:這包括房地產,如房屋、土地、商業不動產等。不動產通常是一種有價值且相對穩定的擔保品,因此在房屋貸款等貸款交易中常見。

- 汽車和車輛:借款人可以將汽車或其他車輛作為擔保品,以支持汽車貸款或汽車租賃等交易。

- 股票和投資組合:某些借款人可能使用他們的股票和投資組合作為擔保品,以取得貸款。這種情況下,擔保品的價值通常會隨著市場變化而變化。

- 現金存款或存款證明:借款人可以提供現金存款或存款證明作為擔保品,尤其在銀行貸款中較為常見。

- 寶石和珠寶:高價值的寶石和珠寶也可以作為擔保品,用於取得貸款。

- 商業資產:企業借款人可以提供其商業資產,如設備、庫存或應收帳款作為擔保品。

- 個人財產:某些借款人可能使用個人財產,如藝術品、古董收藏品、高價公仔、世界90+ 高分名酒或其它有價值的物品,作為擔保品。

擔保品的類型可以因貸款的性質和目的而有所不同。貸款機構通常要求擔保品具有足夠的價值,以確保在借款人無法履行債務時能夠彌補損失。

信用5C分析法

信用5C分析法是一種用於評估借款人信用風險的方法,特別是在商業銀行和貸款機構中使用。這種方法將借款人的信用風險分析分為五個主要因素,每個因素以英文字母C開頭,因此稱為信用5C分析法。以下是這五個C因素的解釋:

- 個人信用(Character):這一因素關注借款人的性格和信用記錄。銀行評估借款人是否有按時還款的紀錄,是否有過往的信用問題,如逾期債務或破產記錄。個人信用可以反映借款人的信用可靠性和誠實度。

- 借款能力(Capacity):這一因素涉及評估借款人的償還能力。銀行會考慮借款人的收入、負債情況以及經濟狀況,以確定借款人是否有足夠的能力償還貸款。

- 資本(Capital):這一因素關注借款人的財務狀況和資本基礎。銀行會評估借款人的資產和負債,以確定他們是否有足夠的財務支持來應對不利情況。

- 擔保品(Collateral):如果貸款有擔保,這一因素涉及評估擔保品的價值和品質。擔保品可以提供額外的保護,如果借款人無法償還貸款,銀行可以依靠擔保品來收回部分或全部貸款。

- 條件(Conditions):這一因素考慮借款的具體條件,包括利率、貸款期限和其他相關條款。這些條件可以影響借款人是否能夠償還貸款。

信用5C分析法是一種全面的方法,用於確定借款人的信用風險,幫助銀行做出貸款決策。此外,如5W和5P因素,也可以在不同銀行或不同情境下使用,但通常也會包含類似的評估要素,以確保全面的信用評估。

什麼是銀行5W因素?

“5W”和”5P”都是用來評估貸款和信用授予的重要標準,雖然名稱稍有不同,但本質上是相似的。這些因素有助於銀行和金融機構確保他們的貸款決策基於全面的風險評估。以下是對這些因素的簡要解釋:

- 借款人 (Who):評估借款人的信用記錄、財務狀況和信用能力,以確保他們有能力按時還款。

- 借款用途 (Why):了解資金的具體用途,確保它是用於合法、合理且合情的目的,避免不當用途。

- 還款期限 (When):確定貸款的還款期限,以及如何安排還款計劃,以確保借款人能夠按時還款。

- 擔保物 (What):評估是否需要擔保品,以減輕風險,並確保在借款人無法履行債務時有保障。

- 如何還款 (How):了解還款的方式和來源,包括營業收入、利潤和其他資金來源,以確保有足夠的現金流來源來償還債務。

企業掌握客戶以上5個方面的品質狀況後,基本上可以對客戶的信用品質進行綜合評估了。對綜合評價高的客戶可以適當放寬標準,而對綜合評價低的客戶就要嚴格信用標準,甚至可以拒絕提供信用以確保經營安全。

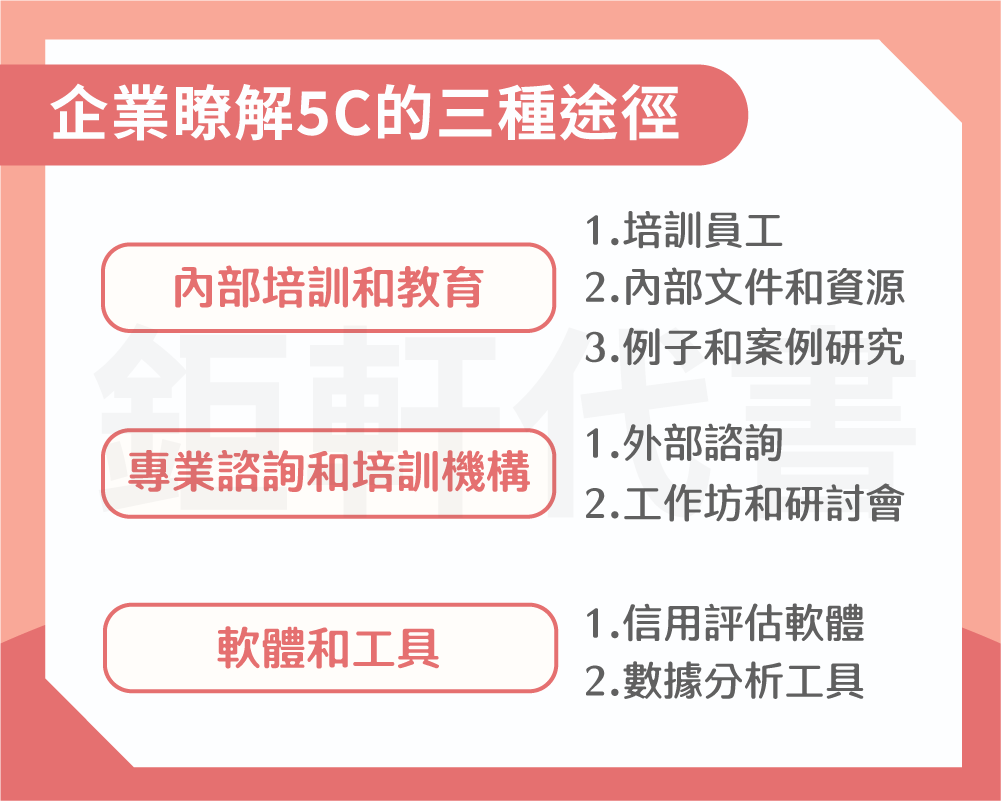

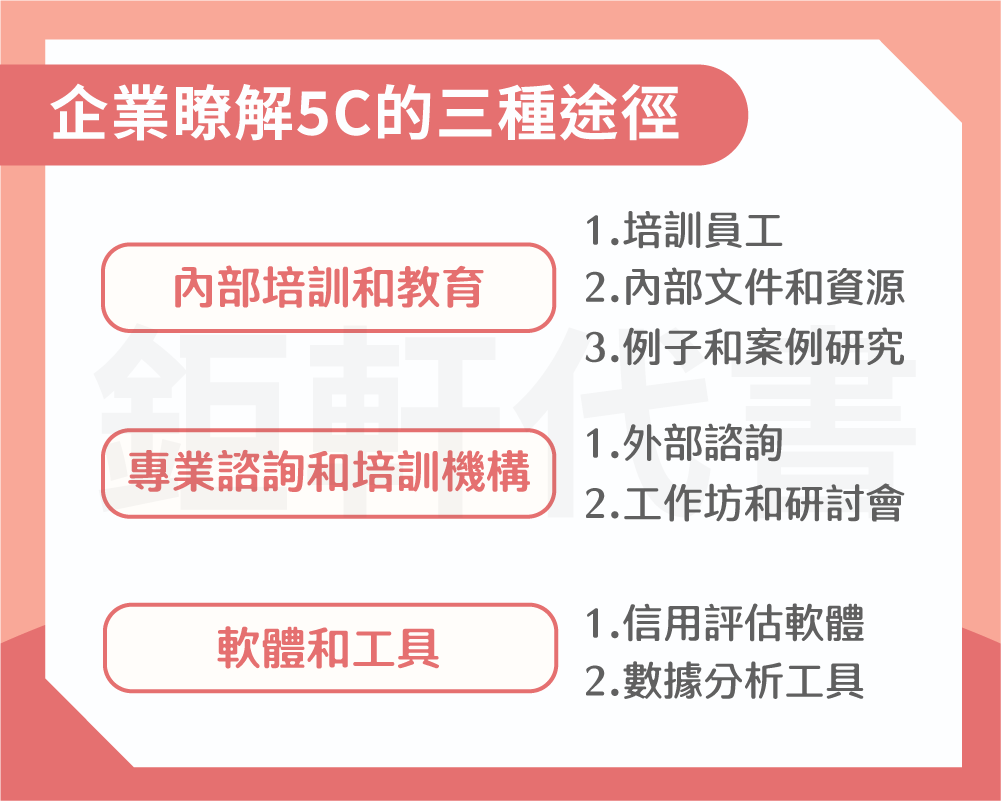

企業瞭解5C的三種途徑

企業可以通過以下三種途徑來瞭解信用5C分析法,以幫助他們評估借款人的信用風險:

- 培訓員工:企業可以提供培訓和教育,以確保他們的員工,特別是財務和信貸部門的人員,瞭解信用5C分析法的基本原則和應用。

- 內部文件和資源:企業可以創建內部文件、指南和資源,以幫助員工遵循信用5C分析法的步驟和流程。

- 例子和案例研究:提供實際案例研究,讓員工學習如何應用5C原則來評估不同借款人的信用風險。

- 外部諮詢:企業可以聘請專業的諮詢公司或培訓機構,為其員工提供信用風險評估的培訓和指導。

- 工作坊和研討會:參加相關的工作坊、研討會或行業研討會,以便員工可以從專家那裡學到更多關於5C分析法的實際應用。

- 信用評估軟體:使用信用評估軟體或工具,這些工具通常內置了5C分析法的評估模型,可以幫助企業更容易地評估借款人的信用風險。

- 數據分析工具:使用數據分析工具來處理借款人的財務數據,以便更深入地了解5C中的各個因素。

這三種途徑可以協助企業確保他們的團隊具備足夠的知識和能力,以有效地應用信用5C分析法,從而更好地管理信用風險並做出明智的貸款決策。

財經新聞,房市,財經,理財,房貸,股市,匯市,基金,外幣,房地產新聞,熱門新聞,地方新聞,社會新聞

字體:小 中 大

字體:小 中 大