字體:小 中 大

字體:小 中 大 |

|

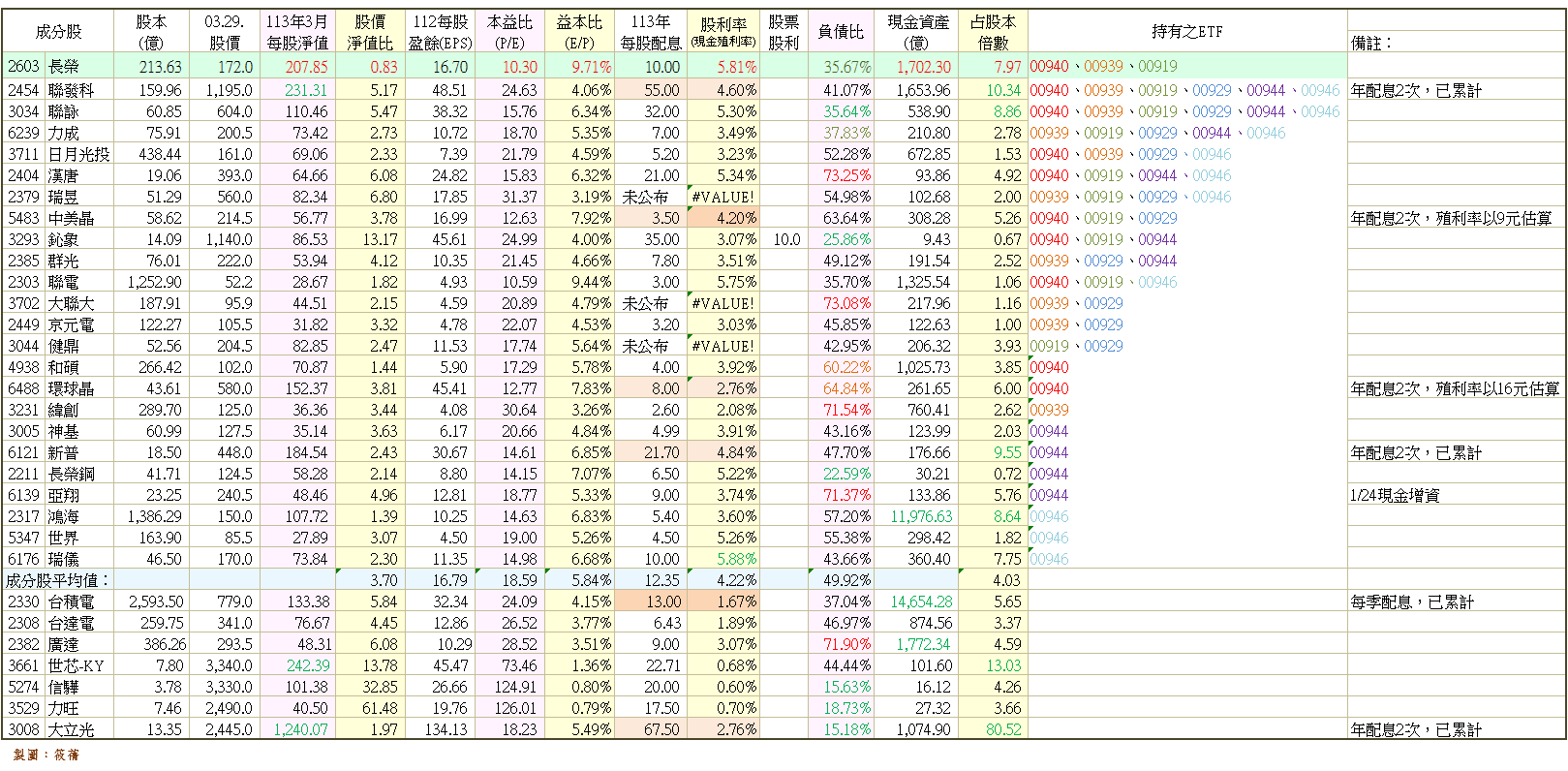

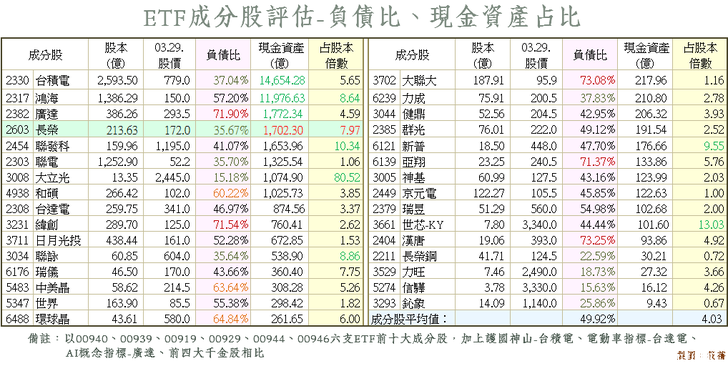

|

|

| 2024/03/27 23:00:50瀏覽1736|回應1|推薦0 | |

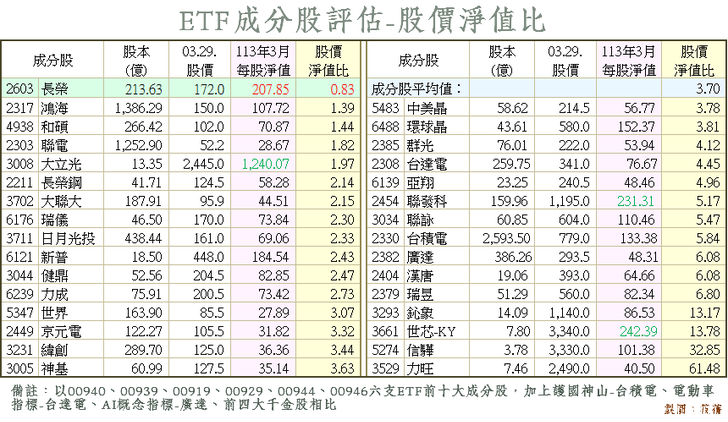

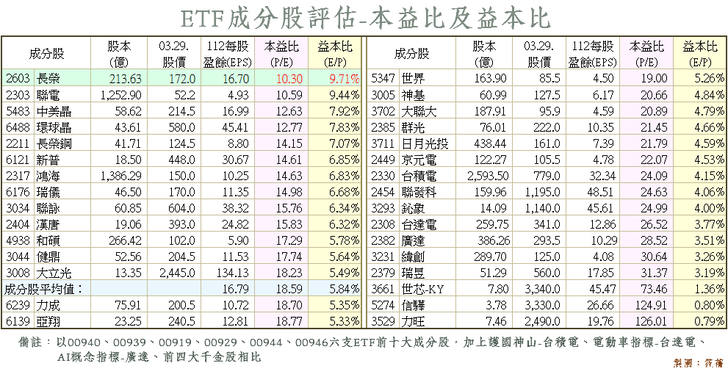

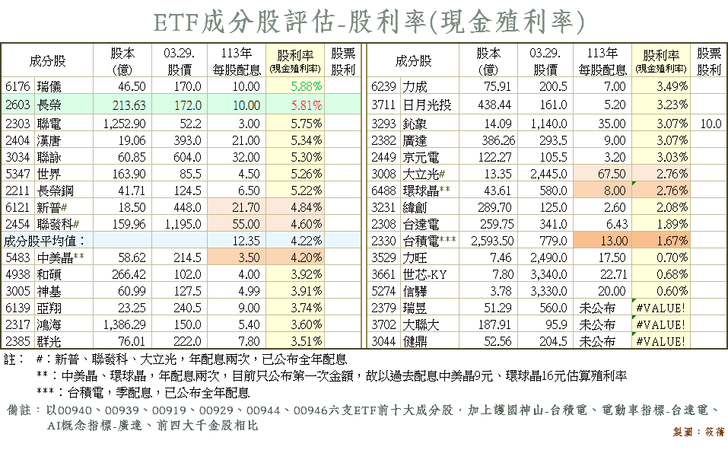

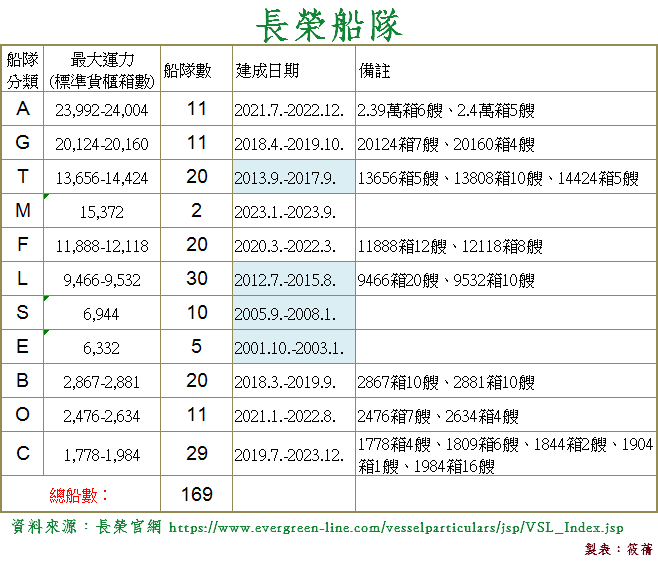

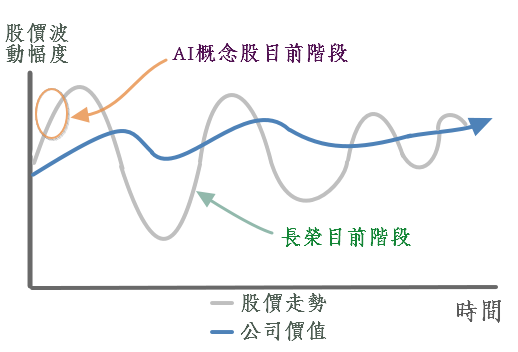

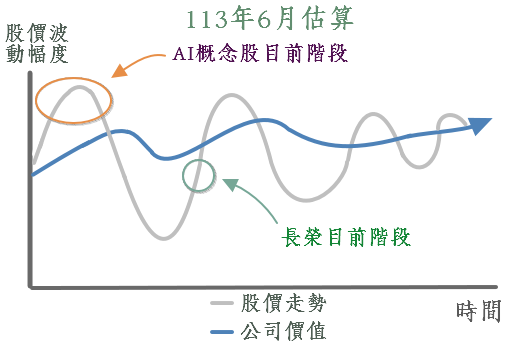

前言:此篇文章乃提供給女兒及朋友作為長期投資參考,非供社會大眾投機短線搶價差之評估。因時間有限,花了一個半月才全部完成。財務報表之數字,皆參考證券交易APP內的財務資料,以及yahoo股市平台之資料(不相同之數字以證券APP的數字為主) 價值型選股考慮的是長期持有如何保障最低風險及最高報酬,不會優先考慮法人拿投資人資金在那追漲殺跌炒作股價的短線資本利得;而是以客觀的財務報表,加上投資理財的各種層面來評估長榮。別聽一堆不做功課,滿嘴跑火車式的嘲笑長榮不夠格當高股息成分股,還呼籲將長榮踢出成分股的無知民眾言論。 最近一堆季配息、月配息的ETF一個個跳出來吸金,號稱都是高股息、還有強調是價值型投資的ETF。我就拿00940、00939、00919、00929、00944、00946這六檔ETF目前所公布的前十大成分股,扣除重複公司,共有24檔股票,再加上護國神山-台積電、跟長榮股本較相近的電池龍頭股也是電動車概念股-台達電、配息接近的AI概念股-廣達、另外加上四大千金股信驊、世芯-KY、力旺、大立光一起來評估,看看長榮目前價位值不值得長期持有。 先把這31檔股票,加上針對24檔成分股的平均值做個匯總整理: 巴菲特投資原則說到:千萬不要誤把股價當成公司內在價值,要透過「財報資料」分析出合理價值,在股價低估時進場。 我們先依據財務報表來分析這些股票: 1.股價淨值比(PBR):適合景氣循環股參考的財務指標。每股淨值意思就是公司資產減去負債,股東每一股可以分到的價值。而股價淨值比就是以股價除以每股淨值的倍數,每個產業的倍數不同,通常以同產業相互比較才清楚該公司偏高或偏低。但,公司明明賺錢股價卻低於淨值,怎麼說都是股價被低估,遲早要反映真實價值補漲上來。 長期投資,就是要在低價時買入獲利機會才大,股價低通常是產業景氣低迷、負面新聞一堆、整個市場唾棄的時候。長榮即便112年每股盈餘達到16.7元,卻因股市看衰航運市場前景,股價連淨值價207.85元都不到,背離嚴重。目前股價雖然爬升許多,但還屬超跌階段,上漲機率依舊很大。若以成分股平均值3.7倍估算,股價上看769元,不過航運股難以像科技股那樣胡亂飆漲,這769元就不用期待會到了,但拉到淨值價210元以上只是時間問題。 2.本益比(P/E)及益本比(E/P):本益比就是股價除以每股盈餘;而益本比剛好顛倒,以每股盈餘除以股價。本益比低代表股價低估;本益比偏高代表股價投機超過公司價值過多。而益本比則為盈餘佔股價比重,愈高代表你的投資回收的CP值高。 航運股已經看衰2年,長榮卻出乎投資市場預料,去年(112年)交出每股獲利16.7元的成績,市場又看衰今年(113年)貨櫃輪供過於求,造成股價無法反映公司實際價值,維持低估狀態。長榮獲利高於多數上市櫃公司,股價則尚未完全反映獲利應有的價位。今年在紅海攻擊事件下,運費報價揚升;公司現金部位高,業外利息收入也可挹注盈餘,長榮獲利有望維持去年水準。若以ETF十大成分股平均值18.59倍來估算,長榮股價上看300元以上;若以一般合理本益比15倍來估算,股價也有250元。現在持股都還算低價持有。 股利率(現金殖利率):公司每股配現金股息除以股價的獲利率,代表你每股投資所獲得的報酬(這裡暫時不討論公司配股票的獲利率)。數字愈高代表投資獲利愈高。即便錢放定存,也要擺一年不動,才拿得到一年的利息。長期投資看的就是公司配息的報酬率,公司配發現金時,股價也會跟著扣除配息的金額,這叫除息。回到除息前的價位就叫填息。 110年貨櫃運價開始狂飆,貨櫃輪公司獲利大豐收,財務體質大幅改善。長榮112年配發111年股息也超過正常水準,配發70元,股利率達45%,就算無法完全填息,有漲都是賺。可惜當時市場一片嘲笑聲,說是左手換右手,賺股息賠價差,許多人紛紛棄息賣出,卻沒想到短短半年就完成填息,換算年化利率高達90%。 112年貨櫃運價超跌嚴重,沒想到長榮卻逆勢維持獲利局面,今年宣布112年獲利將配息10元,雖較前一年股息70元大幅萎縮,但比較其他ETF成分股,股利率依舊超過平均值4.22%,排名第二,是名副其實的高股息概念股。 現金資產及占股本比、負債比:新推出的00940ETF打著價值型投資,以自由現金流作為選股的參考之一,自由現金流的計算法是: 營業現金流量 – 資本支出。但是如果遇到當年度資本支出擴大,出現負數,並不代表公司財務就不好,有可能是過去累積非常多的盈餘,所以做更多的投資。為了瞭解公司手頭上的現金資產是否充足,所以我把自由現金流改成現金資產餘額及佔資本額的倍數,閒錢愈多,公司資金周轉就充裕,度過景氣低迷時期就不用擔心。而負債比則是公司債務佔總資產的比例,企業經營很難完全是股東出資不借款,而應付帳款也屬負債之一種。負債比正常在40-60%之間,低於40%,公司財務健全穩定;超過60%,債務要承擔的利息及經營風險就較高。 長榮在110(2021)年貨櫃運價狂飆時,收入暴增,負債比從最高時期(108年)77%降到如今的35%,現金資產最高時達到4,000多億元,為了因應環保法規及導入先進無人碼頭作業,大量購入貨櫃輪及租用、買下專用碼頭、辦公大樓。目前手上現金還有1,700多億元,是股本的近8倍,財務資金是上市櫃公司的前段班。也大幅降低經營成本,提高獲利率。去年112年第四季,全球前十大貨櫃輪,扣除未上市的地中海航運,長榮是唯二出現盈餘的貨櫃輪公司之一,展現財務體質改善後的經營能力。充裕的現金也帶來高利率時期更多的業外利息收入。 有朋友問說巴菲特最重視股東權益報酬率(ROE,稅後淨利/股東權益),長榮的ROE非常低,好像不適合買入。股東權益主要是資本額+保留盈餘,長榮在歷經110(2022)年運價大噴發、保留盈餘暴增下,分母暴漲,去年運價急跌,即便獲利,面對分母過大,ROE的數字也難看,所以若以ROE作為唯一買股考量,就很容易在股價最低時,無法適時進場買到超跌的股票。 況且現在許多上市公司以高負債比去經營公司,ROE雖然漂亮,但是公司體質並不健全,走在鋼索上的獲利,若不配合其他財務報表一同分析,公司一旦營收衰退,股價很容易就一瀉千里,永遠回不來了。我們買股票,首重公司不會倒、股價不在山頭,再來考慮獲利的機率大小,長期投資總有賺錢超過定存的一天。 113.05.13.增補: 以上為財務結構方面評估,接下來再來評估其他方面: 基本面:長榮官網顯示,目前運營中自有船隊數169艘,其中,2019年及2022年共訂購可裝載約2.4萬個20呎標準集裝箱(TEU)的A級貨櫃輪13艘,目前11艘已投入亞歐航線營運。2.4萬箱的概念,就是比多數亞歐航線的貨櫃輪多出20%-100%的運量,而長榮貨櫃輪採用水動力優化技術,油耗低;全船電腦科技控制,一艘船船員數最低只要11人,最多不超過30人,一趟行程更低的成本、更高的收入,大幅增加利潤。除2.4萬TEU的巨型貨櫃輪外,長榮還訂購30艘1.5萬TEU的M級貨櫃輪及其他小型貨櫃輪,還在陸續交貨中,大量汰舊換新符合最新環保規章的貨輪。 除貨櫃輪外,長榮集團目前在美西洛杉磯、奧克蘭及塔科馬,巴拿馬箇朗港、日本東京及大阪,台灣高雄、台中及台北,泰國LAEM CHABANG等港口皆設有專用碼頭。全世界擁有17個專屬或專用碼頭,這概念就是別人在排隊等停車格時,長榮卻有專用停車格,直接停入不用等,所以長榮的船運準點率高居全球前段班。 科技進步,許多國家碼頭都進行全電腦控制,高雄第七貨櫃碼頭是長榮的專用碼頭,也是全電腦遠端遙控橋式機碼頭,減少60%的人力成本,第二期於今年(2024)年7月再加入營運。毛利率近七成,大舉優於全球前五大航商。這些就是2023年第四季其他航商都陷入虧損時,長榮還能維持獲利的原因之一。 產業面:航運市場2023年因新的貨櫃輪不斷加入,運量大增、運費節節降低,許多航商如陽明、萬海都陷入虧損狀態。今年因紅海事件造成船隻無法直接通過蘇伊士運河,得繞道非洲南端再向北至歐洲,航期拉長10-14天,貨櫃輪不夠用,供過於求轉為供不應求,貨櫃產業得到喘息。長榮11艘2.4萬TEU的貨櫃輪於此時更顯載運力強大的優勢。 另外,連接太平洋及大西洋的巴拿馬運河因乾旱因素,導致每天可以通行之船數大幅減少,也造成船隻排隊等候通行造成運量大減,若繞行南美洲則需增加14天船期。而長榮因有提早預定巴拿馬運河通行之權,更擁有巴拿馬運河河口之箇朗碼頭100%股權,調度調整貨櫃快速,較其他航商更具優勢。 地緣風險:2023年以阿戰爭,葉門青年運動組織為聲援巴勒斯坦,故意攻擊來往紅海的船隻,導致商船為避免被攻擊被迫改道非洲南端。營運成本上揚,也促使各家航商宣布第二季五月再調高運價。在以阿戰爭無法平息下,蘇伊士運河通行之日遙遙無期。 景氣循環:每年第一季是航運的淡季,第三季步入旺季,因紅海事件,第一季運價上漲,各家航商轉虧為盈,第二季因缺船,運價再次拉高,預估今年旺季提早到來。 環保面:長榮2010年即啟動百條造船計畫,九成船舶都是10年以下之新造船。2023年國際海事組織(IMO)限制碳排新法規上路,長榮船隊完全符合法規,不必受到減速之限制。 此外,全球為環境永續生存,將企業環境保護(E)、社會責任(S)、公司治理(G)三方面建立ESG評估機制,甚至投信公司ETF還將ESG設為選股標準,只選擇評價在BB級以上之上市櫃公司。長榮ESG評價達到A級水準,符合國際環保要求。 籌碼面:長榮在2022年進行減資六成,資本額降低至211億元,籌碼較過去大縮水僅剩四成。公司體質大改革,財務報表顯示財務健全也吸引ETF資金大舉投資,目前在投信及外資看好投入下,籌碼少,股價不漲也難。 消息面:長榮大股東張國華因為在除息後逢低價大量買進,被告上法院涉嫌內線交易,是否屬實我們不討論。對小股東來說,大股東還願意投資長榮買入自家股票,展現永續經營的誠意,比起那些把公司股票賣到剩下一點點、靠收購委託書搶經營權的經營者來說,已經好多了。 心理面:2021年長榮堵住蘇伊士運河六天導致運價狂飆的榮景,讓許多投資人印象深刻。如今因紅海事件造成缺櫃現象、運價暴漲,又讓人有複製2021年股價狂飆的幻想。不過因貨櫃輪大量投入,已經不是過去一船難求的情景,運費也很難回到2021年超高價的行情。所以眼前股價雖然暴漲,但也要隨時提防噴過頭又來一次大跌洗盤。 政治面:(以下純粹是畫唬爛說屁話,別太認真)台灣股市過去有護國神山台積電撐著盤面,但是一堆愚公移山,把台積電移到日本、美國設廠。兩岸不斷被全世界看衰隨時有戰爭風險,美國甚至流出一旦兩岸戰爭,第一先炸掉台積電台灣廠房的傳言。長榮再怎麼說也是全球第六大貨櫃輪航商,不如比照印股票模式,股東會贈品乾脆印「股東戰爭時專用船票」,船票上打上股東戶號及姓名,一旦發生戰爭,憑船票及身分證明,優先登上長榮貨櫃輪載往公海避難,護國神山不管用,那就來個「護民神艦」,保證公司股價別說800元,1000元投資人都搶著要。(註:國際法有規定,每艘貨櫃輪搭載人員不得超過30人,所以以上純屬說夢話。) 技術面:113.05.13.分析:目前因運價大漲,股價回檔整理後,噴出直衝到第一階段的目標價210元,在消息面利多及籌碼逐漸轉到三大法人手中,股價目標上調至220-230元附近。短期隨時有可能因急速拉高而回檔整理,但在財務指標仍屬低淨值比、低本益比,未來衝上250元仍是可以期待。 總結:113.04.02.結論:目前的長榮股價雖已從百元下漲到目前價位,但以其財務體質來評估,仍屬低於公司價值的超賣區,在200元整數關卡前拉回整理,讓獲利者下轎,有助未來整理完後衝關200元,拉到淨值之上。持股以長期投資心態來抱長,有資金拉回170元以下就往下分批承接,長期持有者不需設停損點,只要設往下承接的購入點,168元跌破後,162、152元若有機會看到就買,未來兩年股利率都有5.8%以上,等航運景氣回升,股價上揚速度就很快。短線大幅震盪都平常心看待,獲利自然可期。 113.05.13.結論:長榮在2021-22年獲利暴增下,順利進行各項體質改造,財務結構非常優秀,從各個層面來評估,都是屬於股價低估狀態,值得長期投資持有,可惜一堆不做功課的「投資網紅」在那大肆嘲笑有長榮就不買00940ETF,網路上還想用輿論施壓ETF將長榮踢出成分股行列,連許多投顧都預期五月長榮將被00940踢出成分股。看到許多股民被這些愚蠢言論影響,真是替他們感到可惜,鑽石丟在地攤上,竟然沒有眼光去搶購地攤價的鑽石,如今長榮站上200元,也只不過回到它應有的股價水準,還沒達到超漲的地步。也由此可見,那些看壞長榮的網紅及投顧公司,以後少參考他們的言論,多頭市場賺錢是正常,空頭市場來臨,看不懂財報又不做功課,絕對會大賠。 股價衝上200元,長期持有者還不急著設停利點,不過短期漲幅太快、隨時拉高後會出現獲利回吐賣壓,反正我們持股成本都在低檔,就當作雲霄飛車吧。若有機會打到200元以下,繼續有錢就逢低買進,目標維持250元。 113.06.17.修正:

|

|

| ( 時事評論|財經 ) |