字體:小 中 大

字體:小 中 大 |

|

|

|

| 2009/03/03 01:01:21瀏覽4583|回應16|推薦41 | |

金融海嘯至今不僅餘波盪漾,還有一波強過一波之勢。全球一面哀悼蒸發了的財富、一面忙著舔傷,前景茫茫、沒人說得上伊於胡底(即使說了,聽者也疑信參半);但是大家更忙著找原因、揪始作俑者。由雷根、Reagonomics 到小布希,每任美國總統都榜上有名;從聯準會前主席 Paul Volcker 到葛林斯潘自然少不了;每家投資銀行、眾家 CEOs 當然有份;外加大小現象(如資本主義社會的消費習性)都被點名。

好了,到底什麼原因讓老美的 401(k) 以及全球退休基金憑空消失、世人股票「住套房」、房地產炒得不亦樂乎的上班族忽然得睡汽車?教冰島破產、使東歐陷入泥淖、勇往直前的 BRIC 開始褪色等等等?專家凡人大家伸出手指責怪、指摘,專家凡人大家試著找原因,好像找出個罪魁禍首至少能一吐怨氣。 WIRED 雜誌或許只是眾多「找原因」者之一,但是 "Recipe for Disaster: The Formula That Killed Wall Street" 一文有意思、有另類角度(或是找到又一罪魁禍首),當普天下能被怪罪的都被點名了,讀來至少還有一些新知。 無暇(也沒取得授權)譯全文,摘要一下:

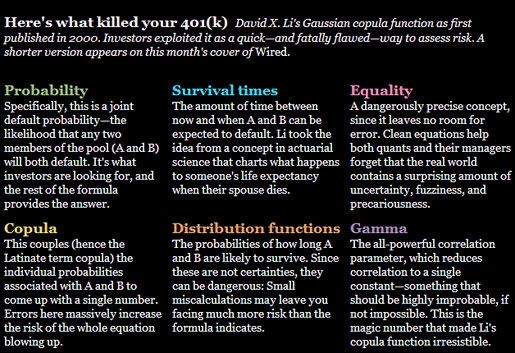

一位財務數學家提出了一個看似簡單優雅的公式,此公式居然能把錯綜複雜的市場因素大大簡化,幫千奇百怪的東西都計出如何訂價、包裝為 CDS、CDO...等等等產品。於是,信評機構忽然找到了把 AAA 等級頒給糊里塗產品的方法;所有虛無縹緲的東西不但都能拿來賣,還能我包你、你裹他的一賣再賣!有了這條「尚方寶劍」公式(不少人還推薦其角逐諾貝爾獎...),金融界肆無忌憚的把若干產品市場急速放大,隨著好景大發利市。但這公式、乃至以之詮釋市場卻有根本性的致命瑕疵.....

看到這裡,可能已經有人對這算式恨得牙癢癢。等等,據稱此式還可以進一步簡化成下面這麼短!如此 "Elegant"(華爾街三年前所稱頌)、好用的公式、就幾個字母,竟害得全球慘賠、減薪、放無薪假、被裁員...

當然,一條算式只是星星之火,如沒有人性的貪婪助燃也難燎原(還記得電影 "Wall Street" 中那句著名的 "Greed...is Good" 嗎?)。 雖然咱們沒有真正搭上 21 世紀初的全球榮景、衰事卻不缺席,雖然我們還在埋頭吵 "633" 跑哪兒去了,雖然咱們每天重覆聽名嘴扯『阿扁阿珍 + 特偵』,雖然我們這兒居然變出『巧克力光碟』,雖然咱們好似總走不出 62 年前的二二八陰影... 但在無聊資訊轟炸下,(如還有空)仍不妨一讀 WIRED 此深入淺出的文章。 願賭服輸,日子總要過下去,但是賠也得知道是怎麼賠的。 2009‧03(diagram coutesy of WIRED) |

|

| ( 時事評論|財經 ) |