字體:小 中 大

字體:小 中 大 |

|

|

|

| 2014/11/05 10:25:04瀏覽319|回應0|推薦0 | |

ps~ 呵呵,不必夢想亞洲人(新加坡,香港,日本,南韓,台灣,中國。。。政府有德國胸襟) 房價比台灣低,德國人為何不買房?2014-07-01 Web only 作者:陳竫詒

圖片來源:劉國泰

房價負擔只有台灣三分之一的德國,為什麼多數人還寧願只租不買?除了租屋比買房相對便宜之外,比起房市,德國的政策設計更保障租屋市場。 28:9,這是台北與柏林的房價所得比;79%:41%,這是台灣與德國的自有住宅比率。 房價負擔只有台灣三分之一的德國,為什麼多數人還寧願只租不買?除了租屋比買房相對便宜之外,比起房市,德國的政策設計更保障租屋市場。 法規的規定是有利於房客的。德國的租屋管控制度,房客只要按時繳交房租,幾乎可以擁有無限期的租屋權,房子的修繕由房東完全承擔,否則房客可以不用繳納全額的租金,以達到敦促房東提升租屋品質的目的。 租金雖然由市場決定,但是不能比同區域的相似物件高過20%,也不能在三年內調漲超過20%,控制了租金的漲幅與速度。 這些規定,使得德國的租屋市場穩定供應,德國的房地產價格漲幅相對緩慢,因為限制房租飛漲,做為競爭的房屋買賣市場自然也急漲不起來,也因為租金不會亂飆,讓人們更有意願以租房子取代持有房子。 德國經濟因為房地產市場不發達,房屋自有率低,而出現什麼問題嗎?看看數據吧,西班牙將近八成的人擁有自己的房子,失業率接近27%,一切要歸功於巨大的房市泡沫。那麼德國呢,失業率5.2%。 是不是一定要散盡家財,才能獲得一個遮風避雨的所在,實現「住者有其屋」的大同理想?德國人的選擇,或許值得我們想一想。 為什麼港台投資客 把目光投向日本房地產?2014-10-24 Web only 作者:日經中文

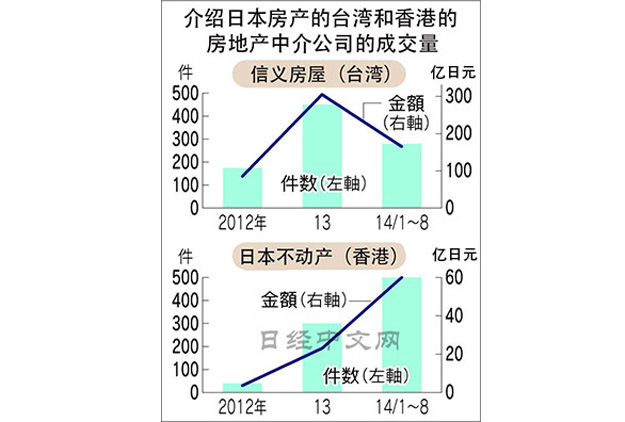

台灣和香港的個人投資者開始將目光投向日本的房地産。參加房地産參觀旅行團的人數出現增多,實際購買也出現增加。在日本房地産仲介公司的海外顧客中,港台投資者的存在感日益增強。在台灣和香港,受房地産價格高漲影響,投資機會出現減少;原本作為投資對象的中國大陸也難以像過去那樣獲得高收益。因此,港台投資者將資金轉移到房地産價格有望上漲的日本的趨勢似乎正出現擴大。 「距離地鐵車站很近、溫泉等設施也很完善。我決定買下這裡。」9月底一位參觀東京新宿區高層住宅的香港居民張生(48歲)如此表示。張先生面帶笑容地簽約買下了這裡的一套面積為55平方米、售價約5000萬日圓(約台幣1407萬元)的房産。其參加的是由香港的仲介公司JP Housing組織的日本房地産參觀旅行團(3天2晚)。隨團到訪日本的12人中,包括其本人在內共有5個人購買了日本的房産。 30多歲的台灣男性陳慶星(化名)8月在日本大型房地産仲介商東急麗邦(Tokyu Livable Co.,Ltd)工作人員的帶領下參觀了東京都內的5~6棟房産。陳先生相中了位於澀谷區售價約4億日圓的一套房産,並在9月下旬簽約購買。他滿意地表示,「日本的房産能獲得比台灣更高的收益。」 全款購買售價1億日元的房産的情況下,如果能透過出租等每月獲得50萬日元圓純收入(房租減去管理費等費用)的話,每年的「純收益率」也能達到6%。日本被認為有很多純收益率在4~6%左右的房産。和純收益率在1~3%左右的台灣和香港相比,日本成為投資眼中的寶地。 據房産仲介商日本東急麗邦統計,該公司面向海外的房産介紹件數方面,台灣佔70%以上,還有很多來自香港和新加坡。這些投資者的所在國和地區大多受房地産價格上漲影響,房地産投資收益率表現低迷。這些國家和地區本來富裕階層就為數較多,加上台灣多家台資銀行在日本設立分行,投資者易於通過購房貸款審查也産生了積極影響。

(圖表製作:日經中文網) 日圓貶值成為推手 另一方面,日本自「失去的20年」(指日本90年代泡沫經濟崩潰後持續的經濟低迷時期)以來,房地産行情長期萎靡不振,房地産價格較亞洲其他國家和地區上漲緩慢。得益於2013年之後的「安倍經濟學」效果和東京獲得2020年奧運會舉辦權,日本作為有望獲得高收益的投資對象逐漸開始受到投資者的關注。 JP Housing的總經理李翰斌表示,不少顧客預計受解禁博彩業等因素帶動,日本的房地産價格將進一步上漲,期待通過轉手獲益。此外,日本房産受到海外投資者的青睞還得益於日圓貶值。台灣某大型房産仲介公司表示,「與2年前相比,(購買日本房産)現在能少花約4分之1的錢。」 台灣最大的房地産仲介公司信義房屋2013年作為仲介售出了450套日本房産,是上年的2.6倍。換算成金額也猛增至3.6倍的305億日元。2014年台灣投資者持續對投資日本房産表現積極,有聲音指出,「台灣仲介業整體的銷售總額將達到500~600億日元。」香港的JP Housing剛剛於2012年成立,但是今年7月作為仲介成功售出了約70套日本房産。 另外,面向投資者的諮詢與服務也在增多。台灣的房地産仲介公司Tokyo Property Showcase於3月在台北市內開設了介紹東京高檔房産的展廳。裏面設置有今年夏季剛剛開業的商住兩用的摩天大樓「虎之門之丘(Toranomon Hills)」和東京都內主要5個區的模型,以給投資者以更加形象的感覺。據稱,僅2個月左右時間就售出了10套均價在2億5千萬日元的虎之門之丘的房産。 另一方面,日本大型房地産開發商大京3月在台北舉行投資研討會,這是該公司首次在台灣召開投資探討會。截至8月約有600組投資者參加,場面異常火爆。東急麗邦也於4月在台灣設置當地法人,強化面向台灣投資者的服務。 大陸房地産行情惡化引發投資轉向 台灣和香港本來土地面積就狹小,如今又因房價高漲,房地産交易變得愈發困難。此前被認為大有前途的中國大陸房地産行情出現惡化也是資金流向日本的主要原因之一。 在台灣,房價上漲明顯的是台北市。在台北市中心,面積約為100~130平方米的住宅售價達5千萬台幣。售價相當於日本高檔住宅區「麻布以及廣尾」的房産也比比皆是。顯示住宅價格在市民年平均收入中佔比的年收入倍率方面,台灣2014年第一季度為14.6倍。較2005年的7倍左右大幅增長。 在以房價高而聞名的香港,同樣面積的房産價格則是東京的3~4倍。某大型仲介公司表示,「按日圓換算,有的房子每3.3平方米售價達到1千萬~2千萬日圓(約台幣282萬~563萬元)。」 中國大陸房地産行情的惡化也對港臺投資者的資金轉向起到了助推作用。據中國國家統計局的數據,8月中國大陸70個大中城市中,有68個城市的新建住宅價格環比出現下滑。與下滑數量只有一位數的4月份之前相比,差距十分明顯,經濟減速感日益增強。 某大型仲介公司的負責人表示,「台灣和香港的投資者從中國大陸撤資,將資金轉向日本的趨勢正在不斷擴大。」

. 2015-02-06 17:18:21 来源: 财经网(北京) 编者按:楼市是否已经成为中国经济的“癌细胞”——吸食本应投入其他产业的资源(资本和人力),自己形成庞大又对机体无益的病变物质,同时拖累整个经济体?“我们以数字说话,自2008年起,全国共有33万亿社会资本因政府导向,盲目从制造等领域撤出进入楼市,最终多建了4000万套房子。” 著名经济学家郎咸平教授在其2015年2月推出的最新力作《郎咸平说:中国经济的旧制度与新常态》中如此说: 中国房地产市场在政府行政干预下导致巨大的波动,且对经济造成了极大的伤害。各位晓得吗?如果我们的政府在2008年没有选择救市,而是让房地产市场自我调节价格,那么我们今天的房地产市场很可能会出现接近于1的泡沫指数,也就是市场正常的局面。但因为我们的政府接二连三地调控楼市,最终导致我们从2008年起,向房地产市场无谓增多了几十万亿元的资金流入量。 告诉各位,房地产对整个经济的拉动指数是3.15。其中,每100元的房地产需求可以带动34元的机械设备制造业需求、33元的金属产品制造业需求、19元的建筑材料及其他非金属矿物制品业需求、19元的化学工业需求、17元的炼焦和煤气及石油加工业需求、17元的采掘业需求,等等。所以综合起来,每100元的房地产开发投资,会影响其他行业215元的需求,一共产生315元的产出。 我们再结合房地产泡沫指数来算一下。2009—2013年,我国在房地产方面的直接投资一共是30.4万亿元。如果我们的政府在2008年和2012年没有进行两次楼市刺激,且假设我们的房地产市场在价格自我调节之下,房地产投资泡沫比例为1,则2009—2013年对房地产的投资增量应该是20万亿元。所以,从数理分析上看,两次刺激政策导致的房地产投资直接损失有10.4万亿元。加上3.15的乘数效应,全社会总损失资金高达33万亿元左右。 那么再假设,如果经济危机以来,我们对房地产投资的增幅为0,则泡沫指数为0,那么我们的房地产投资直接损失为15.1万亿元;如果金融危机以来,对房地产投资的增幅和欧美一样,是负增长,假设泡沫指数为-1,那么我们的房地产投资直接损失为18.9万亿元。 再告诉各位,政府在调控房地产的同时,除了把资金这个要素从其他市场抽离出来注入房地产市场,还把人力资源都集中到了房地产市场。在2008年调控之前,根据中宏数据2004—2007年的统计,中国地产开发企业的数量是非常稳定的,大概有6万多家;2008年调控之后,大家都认为房价不会跌了,于是一下子挤入相当于过去总数40%的新增房地产公司,导致地产商圈也人满为患。各位是否考虑过,这多出来的40%地产商很可能来自制造业,在政府调控发出的错误信号导向下,他们盲目地进入了地产界。 最后,我们看看房地产泡沫指数和房价的关系。根据下图所示,当泡沫指数到A的时候,开发商会认为市场的未来非常乐观;当泡沫指数变成B的时候,开发商开始出现悲观情绪,所以价格会下跌;在政府的干预下,泡沫指数涨到了C,导致开发商再次乐观;当泡沫指数跌到D,价格也跌到d,房地产商再次悲观。 从图中我们可以看出,在2008年之前,中国房地产行业可以说是拥有全世界最好的调节机制,不但不会给经济造成冲击,而且价格自我调节机制也非常健全,泡沫指数和价格指数基本一致。但是,2008年政府采取调控之后,泡沫指数和价格指数完全没有任何相关了,因为政府调控完全破坏了房地产市场的价格机能,价格再也没有办法反映市场的真实情况了,导致整个社会一窝蜂地炒地产。 最后,我必须痛心疾首地指责政府不恰当的房地产调控,最近的两次调控给中国经济带来了巨大的冲击,让33万亿元到57万亿元的巨额资金、2.4万家新增房地产公司背后的经营人才,因为政府调控破坏价格机制,而进入了本不该进入的市场,导致其他行业,特别是服务业、制造业因资金链枯竭和人才流失而衰退,形成今天的惨状。 中央政府在最近不断释放出对房地产市场不调控、不救市的信号,我个人非常支持。那么在政府不调控的过程中,也请各位注意,房价一定会下跌,但你不要恐慌、不要紧张。为什么?下跌才会涨,涨才会跌,这是非常正常的现象。房地产虽然价格高,但是它的价格变化规律和猪肉、衣服是一样的。你不怕猪肉价格、衣服价格有涨有跌,也没必要怕房价的高低波动。 我们从政府到老百姓都必须建立一个市场化的心态,就是一个正常的经济应该是容许价格有涨有跌的。2014年5月21日,世界三大评级机构之一的穆迪对中国房地产市场做出了评估,结论是“从稳定转变为负面”。那么在这种大背景下,我们的政府、地产商以及民众应该保持一个平稳的心态,坚持让房地产市场自我调节价格,政府不要干预市场才是对老百姓、对开发商最好的消息。从长期看,我们的房地产年增长率会和美国的规律类似,地产价格的年涨幅一定会比年通胀率多一个百分点,这就是最稳定的经济状态。 本文摘自:郎咸平 新著《郎咸平说:中国经济的旧制度与新常态》 东方出版社

|

|

| ( 時事評論|公共議題 ) |