字體:小 中 大

字體:小 中 大 |

|

|

|||||||||||||||||||||

| 2022/01/13 16:41:49瀏覽19|回應0|推薦0 | |||||||||||||||||||||

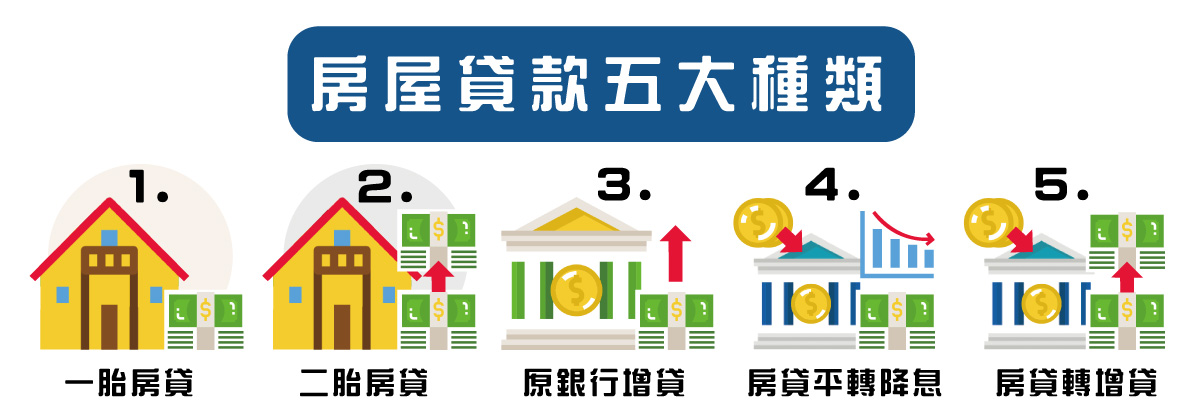

買房是重要的大事,買房申請房貸能貸多少?買房後轉眼就變成負擔了嗎?動輒上千萬的房貸在資金有需求的時候,可以用房屋貸款再貸出一桶金嗎?本文提供常見的房屋貸款種類,本文為你分析這五種方式的優缺點,可依自身需求與能力,找出適合自己的房屋貸款方式。

買第一棟房子時跟銀行申請的房貸,就叫做一胎房貸,也稱為一順位房貸,一般來說,信用條件正常的人可以貸到房價的8成,一千萬的房子就是八百萬,如果屋況比較差,或者貸款人的條件不是那麼好,至少也有7成左右,如果是購買第三棟房子或以上,央行規定貸款成數最高僅能4成。 低利率的時代,目前各家銀行的貸款利率都差不多,落差僅在0.02%~0.05%之間,因此欲申辦一胎房貸,可優先考慮平常有往來的銀行,審核速度較快,也有機會拿到較優的條件(比如減免手續費)。

原本的一胎房貸繳了一段時間後,如果有資金需求,可以向原本的房貸銀行提出增貸的要求,這時候銀行會檢視你的繳款狀況、目前的房屋評估價,職收狀況,信用狀況,負債狀況等等,綜合評估後決定是否讓你增貸。 原銀行增貸常被拒絕的原因,除了繳款狀況不佳外,房子尚在寬限期中、信用狀況變差、本金還太少、找民間借了私人借貸設定…等等,增貸就無法通過,這時候可以考慮找別家銀行,辦轉增貸或二胎房貸,貸款條件即可重新評估,有機會取得所需資金。

整筆房貸轉貸,一般都是為了降利息,但現在利率那麼低,就算真的找到稍低的利率,利差只有0.1%之間,如果再加上手續費、違約金等等作業成本,算下來根本不划算,也很少人會選擇平轉降息轉貸的方式,一般會選可以多拿錢的轉增貸。

大部分的銀行會規定,辦理房貸後的前1-3年不能提前清償或轉貸,否則須支付違約金,當房貸繳滿一定期限後,就可以找尋滿意的貸款條件來做轉增貸,此時考量的除了利率外,也要思考轉增貸需付出的成本(手續費)、還有能額外拿到多少資金。 對銀行來說,轉貸的案件就是新案件,無論是房子的價值,還是貸款人的財力狀況都會重新評估,但千萬不要以為在前銀行有遲繳或其他不良紀錄,新找的銀行看不到,只要向聯徵中心申請調閱信用紀錄,過往和銀行往來的狀況都能看見,信用報告同時也是銀行判斷能否過件的重要依據,要一直維持好信用,才能向銀行借的到錢。 如果你的房子有增值,或者本金已經還掉大半,轉增貸後就有機會拿到一大筆錢。

找銀行辦二胎房貸,首要前提是信用維持良好,再來房子還有貸款空間,銀行二胎房貸最高做到85成,但因為現在銀行的一胎房貸成數都做很滿,通常已不太有空間辦理二胎房貸,就算辦得成額度也不高,大約就是30-80萬不等。 如果跟銀行辦不成,還可以找裕融新鑫辦理二胎房貸,裕融二胎房貸審核的角度和銀行不同,不看負債比、不用工作或收入證明,也就是說,銀行最重視的部分,在裕融都不是問題,只要房子貸款空間還夠,最高可以貸到300萬資金,許多民眾會申請二胎房貸來償還利率較高的信用卡循環,可以較快讓信用恢復正常。 一胎/二胎/增貸/轉貸/轉增貸比較

一胎房貸和二胎房貸有什麼不一樣?

剛增貸過可以二次增貸嗎?很多人不知道,銀行貸款有一條內規,如果最近一年內有增貸過,無論是信貸或房貸,只要貸過就不會再讓你二次增貸了。 短期內連續增貸,對銀行來說會認為客戶極缺資金,放款風險高,通常送件就直接婉拒,但如果找新鑫申請二次增貸,不會在乎一年內是否有增貸,甚至剛買房子也可以,只要房子貸款空間還夠,隨時都可以二次增貸。 本文引用來自:房貸種類哪個適合我?常見5種房貸類型 圖片出處:Vecteezy |

|||||||||||||||||||||

| ( 知識學習|商業管理 ) |