|

|

文章數:7 |

日本經濟不景氣與貨幣政策的關聯性 (從張五常人民幣的困境一文發想) 日本經濟不景氣與貨幣政策的關聯性 (從張五常人民幣的困境一文發想) |

| 時事評論|財經 2008/02/22 18:00:51 |

這是我上學期上貨幣理論的期末報告,由於是由張五常起頭,也由張五常結尾,覺得很有趣。 (大部分的圖就略過了) 報告緣起

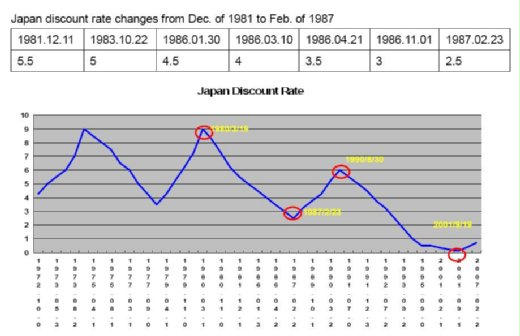

"It is becoming increasingly clear that last Sunday's five-nation accord to work together to lower the dollar was largely aimed at putting pressure on Japan to follow through on past pledges to strengthen the value of the yen. A stronger yen would help cut the United States trade deficit." 上面是紐約時報(NYT) 在1985年9月27 日,一篇關於日圓將在美國壓力之下升值以減少日本對美國貿易順差的問題的報導。報導中的五國會談,即是達成「廣場協定」(The Plaza Accord)的會談,也就從此刻開始,在確實執行協議內容之下,一年內日圓一路從1美元兌換250日圓升值到1美元兌換150日圓,以極快的速度升值超過60%。當時的時空背景為,美國認為相對於美元來說,日圓的價值過度的被低估,因此造成美日之間的貿易逆差不斷擴大。同時,美國本身在80年代也陷入經濟的低潮,進而使得美國國會日益升起貿易保護主義的呼聲。為了避免強大的政治壓力,使得國際貿易的發展受阻,美國與當時日本、德國、法國、英國及舉行了廣場會談,並且達成了上述的廣場協議,內容主要是五國協議干預貨幣市場,讓日圓與德國馬克升值,以解決美國貿易逆差的問題。 (除了有美日貿易逆差的問題之外,美國與西德之間也有相同的情況。) 根據日本學者Miyagawa及Morita (TAMPERE ECONOMIC WORKING PAPERS NET SERIES, 2005)的研究指出,當時日本與美國皆透過調整長期利率的手段,縮小兩國的利差,影響資金的流動,進而影響匯率。而在當時,中央銀行影響利率的工具,則是仰賴重貼現率的調整,以間接的手段表達央行的意向與影響貨幣供給 (或可說調整銀行手頭可運用資金)的數量。不過,從圖檔一中,我們可以看出日本的重貼現率在1985年的9 月之前,已經維持了將近5%將近兩年,而在廣場協議之後,開始向下調整,其中第一次的調整是在1986年的1月30 日,之後又在近一年的時間中進行了四次0.5%的調整,在1987年的2月達到2.5%的最低水準。所以,當時日本央行調降重貼現率來釋出資金,日幣的供給增加了,如果其他的條件不變之下,日幣應該要產生貶值的情況,可是日圓卻是一路升值,可以見得有其他影響匯率的作用出現,如果以廣場協議的內容來看,那麼極有可能就是日本央行在外匯市場的操作讓日圓一路升值。 可是,日圓表現的過於強勢,也引發日本產業界與政治人物的不滿,因此日本代表在1986年於東京所舉行的會議提出疑慮。不過,此舉究竟是為了安撫國內不滿的情緒,還是為真實意向的表達則無法得知。

然而,如果我們看到日本物價的變動,可以發現CPI從1985~1987年間是小幅下跌,而在1987-1989之間則是小幅回升。整體來說,在匯率與貨幣政策的變動之下,CPI的變動不能說是劇烈。這也代表日本央行,當時似乎僅需面對的可能在只有日圓升值下,出口是否受到影響的問題。 日圓升值對於出口的影響,則可以從圖檔二中看出。日本經常帳在1985~1986年之間反而是增加的,可見得其他國家對於日本商品的需求彈性小於一,然而從1987年之後,日圓一開始對美元匯率雖穩定在150上下,但是隨後則又升值到125左右,相對於1985年的匯率水準,已經有了倍數的變動。在這一段期間,日本經常帳的順差的確是逐年下降了,但是每年下降的幅度約在6~10%之間,只是稍微可以看出日圓升值的確對於日本本地生產的產品競爭力下降的情況。所以,我認為廣場協議的影響不在於外銷的層面,而必須回到日本國內的層次來探討。 在日本國內資金充裕的情況之下,由於外銷的成長已減緩,所以對於非不動產資本財的投資減少了。此時,豐沛的資金,成為投機動能的來源。所以,日本股市開始狂飆,日經225指數從1985年底的13,113.32點,一路狂飆到1989年12月的38,915.87,漲幅將近2倍,同時這一段時間日本都會區的土地價格也飛漲了至少2倍以上。 日本經濟自1991年以來的經濟不景氣 (除了1997年之外,經濟成長率皆在3%以下),我的看法是,主要是因為泡沫經濟的產生與破滅所造成。姑且不論,日本金融機構管理或是企業經營的問題。寬鬆的貨幣政策讓日本國內的資金過於浮濫;而日幣的持續升值也讓日本國內資金,選擇留在國內 (詳見圖檔三),使得資金更加充裕,以致於為接下來的資產泡沫營造了絕佳的生成環境,也同時讓日本金融機構管理或是企業經營的問題浮出檯面。 報告結論

|

| 最新創作 |

|

||||

|

||||

|

||||

|

||||

|

||||