贈與稅是什麼?

贈與稅是指當一個人要無償地將自己的財產(包括不動產、動產和其他有價值的權利)贈送給另一個人時,要繳納給國家的稅款。贈與稅的納稅義務人是贈與人,也就是說,如果A要送給B財產的話,是A要繳贈與稅。

根據《遺產及贈與稅法》規定:

「凡經常居住中華民國境內之中華民國國民,就其在中華民國境內或境外之財產為贈與者,應依本法規定,課徵贈與稅。經常居住中華民國境外之中華民國國民,及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。」

需要申報贈與稅的財產

所有財產的移動都須申報。這裡指的財產包含了不動產、動產,以及其他所有具有財產價值的權利。舉例來說:土地、房屋、現金、保險、黃金、股票、存款、公債、信託權益、礦業權、漁業權等皆屬之。

根據遺產及贈與稅法的規定,贈與稅的課徵範圍是指不動產、動產及其他一切有財產價值的權利,所有財產的移動都須申報。

包含以下幾種:

- 土地、房屋、現金、保險、黃金、股票、存款、公債、信託權益、獨資合夥之出資、礦業權、漁業權等皆屬之。

- 以顯著不相當的代價,讓與財產、免除或承擔債務者,其差額部分。

- 未成年人購置財產,或者二親等以內親屬間財產的買賣,視同是贈與者,其財產價值。

- 以未成年人名義興建房屋者,其房屋價值。

溫馨提醒:保險變更要保人,就等於是移轉保險法上的財產權益,這也算是贈與行為。

贈與稅的免稅額/扣除額?

贈與稅的免稅額是指每一位贈與人每年度可以免納贈與稅的財產價值上限。

自111年1月1日起,每人每年的贈與稅免稅額是244萬元。

也就是說,如果您在同一年度內贈與他人的財產總值不超過244萬元,就不用繳交贈與稅。

贈與稅的扣除額是指在計算贈與稅時,可以從贈與總額中減去的部分。

常見的扣除額有以下幾種:

- 土地增值稅和契稅:如果是由受贈人負擔,可以憑納稅收據影本自贈與總額中扣除。

- 贈與附有負擔:如果受贈人要承擔一定的財產價值,例如未支付的價款或債務,可以從贈與總額中扣除。

- 公共設施保留地:如果是配偶或直系血親間的贈與,且土地符合公共設施保留地的規定,可以免徵贈與稅,並以同額列為扣除額。

- 新市鎮特定區計畫範圍內的徵收土地:如果是配偶或直系血親間的贈與,且土地符合新市鎮特定區計畫的規定,可以免徵贈與稅。

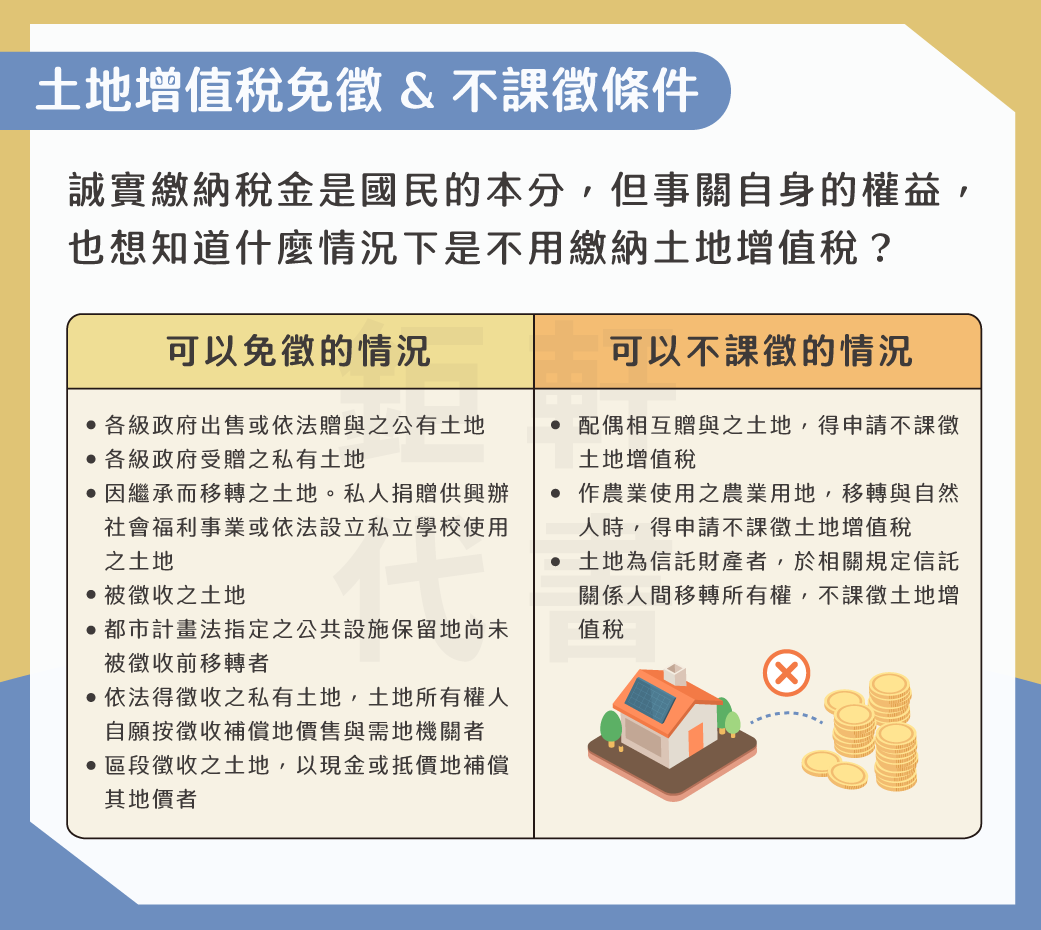

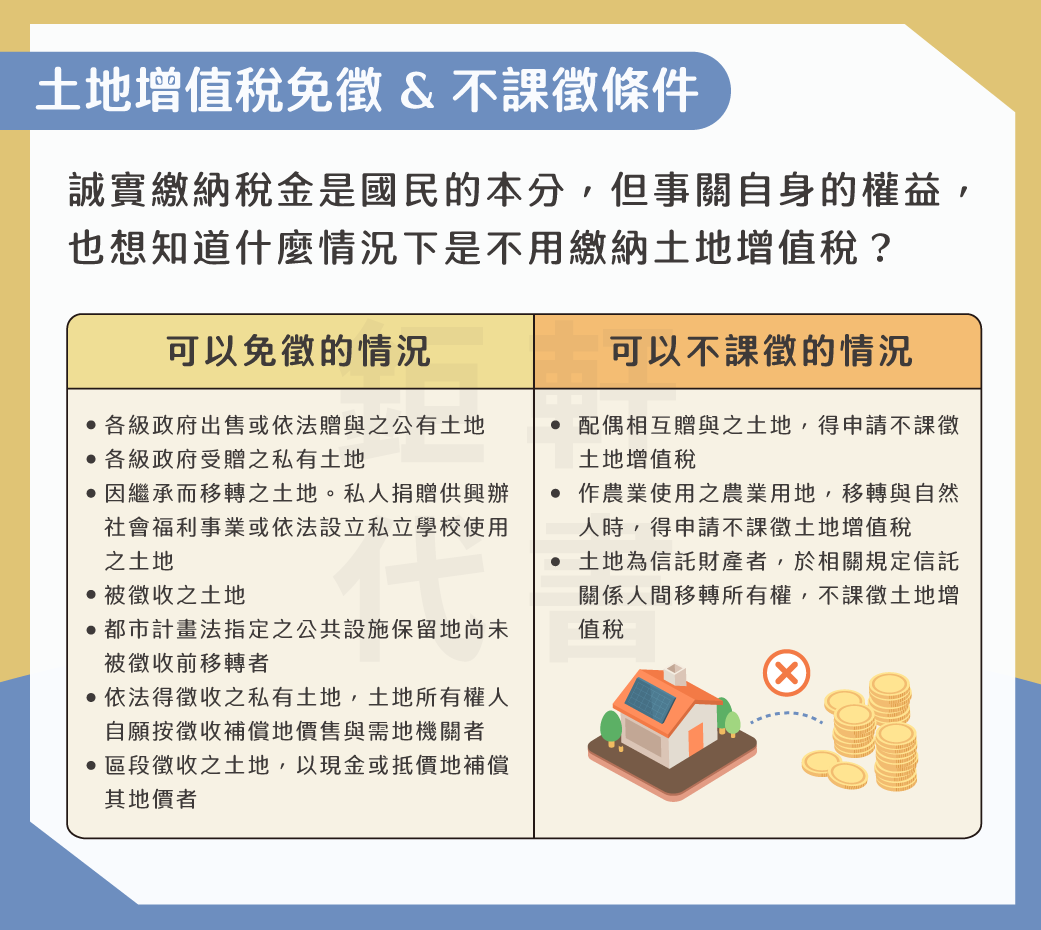

土地增值稅免徵&不課徵條件

土地增值稅免徵&不課徵條件

贈與稅的稅率級距?

- 贈與淨額2,500萬元以下者,課徵10%。

- 贈與超過2,500萬元至5,000萬元者課徵250萬元,另加超過2,500萬元部分之15%。

- 贈與超過5,000萬元者課徵625萬元,另加超過5,000萬元部分之20%。

贈與稅的計算方式:

主要取決於贈與人在同一年度內贈與他人的財產總值,以及贈與稅的免稅額、扣除額、稅率等因素。

以下是一些基本的公式和規則:

- 贈與總額 – 贈與稅免稅額 – 扣除額 = 課稅贈與淨額

- 課稅贈與淨額 * 稅率 – 累進差額 – 扣抵稅額 = 應納贈與稅額

- 贈與稅的免稅額是每一位贈與人自每年1月1日至12月31日止,不論受贈對象及贈與次數多寡,累計贈與金額合計不超過244萬元,即免納贈與稅。

- 贈與稅的稅率是根據課稅贈與淨額的區間而定,分為10%、15%、20%三個級距,並有相對應的累進差額。

- 贈與稅的扣除額和扣抵稅額是指贈與人在申報時,可以依法減免的部分,例如配偶相互贈與、扶養費用、捐贈公益等。

案例一:

父親、母親在今年12月底前各贈與子女合計244萬元,再於明年1月各贈與子女合計244萬元,短短不到幾個月,贈與子女現金高達976萬元均免繳納贈與稅,父母透過節稅規劃,讓子女可以利用受贈的自有資金做為創業或投資理財的基金。

因為,所謂「同一年」係採曆年制計算,是以每年1月1日至12月31日止。今年已邁進12月,年度即將過完,明年1月將重新起算免稅額。

案例二:

如果蔡董在112年內,先贈與兒子小育現金200萬元,再贈與女兒小雯現金244萬元。

那麼他要繳的贈與稅為:

贈與總額 = 200萬 + 244萬 = 444萬

贈與稅免稅額 = 244萬

扣除額 = 0

課稅贈與淨額 = 444萬 – 244萬 – 0 = 200萬

稅率 = 10%

累進差額 = 0

扣抵稅額 = 0

應納贈與稅額 = 200萬 × 10% – 0 – 0 = 20萬

那些情況下免繳贈與稅?

- 贈與人每年有 244萬元 的免稅額度,只要總贈與額度在此範圍內,就不用申報或繳納贈與稅。

- 贈與給 公益團體 的財產,如依法登記的財團法人、公立的文教慈善團體、公有事業機構等,不課徵贈與稅。

- 贈與給 二親等以內親屬 的 農業用地,免徵贈與稅,但該土地如繼續供農業使用不滿5年者,應追繳應納稅賦。

- 配偶 互相贈與財產,免課贈與稅,但仍需向國稅局申報。

- 子女 婚嫁當年,父母各有 100萬元 的免稅額度,限贈與給子女使用。

什麼是有償贈與&無償贈與

- 有償贈與:贈與人在贈與財產的同時,要求受贈人給予一定的代價或履行一定的義務。例如,父親將房子贈與兒子,但要求兒子每月支付一定的生活費。這種贈與合同是有償的,因為受贈人需要承擔一定的負擔。

- 無償贈與:贈與人無條件地將自己的財產給予受贈人,而受贈人不需向贈與人償付任何代價或履行任何義務。例如,朋友之間互相送禮物,或者祖父將存款贈與孫子。這種贈與合同是無償的,因為受贈人不需要承擔任何負擔。

有償贈與和無償贈與的主要區別在於是否存在對價或對待利益。

有償贈與是一種有償民事法律行為,無償贈與是一種無償民事法律行為。

如何確定一筆交易是有償還是無償贈與

一般來說,一筆交易是否是有償還是無償贈與,要看交易雙方是否有對價或對待的利益。如果交易雙方都沒有要求或履行任何代價或義務,就是無償贈與;如果交易雙方有要求或履行一定的代價或義務,就是有償贈與。

但是,有些交易雖然有買賣之名,卻有贈與之實,依稅法規定,也要視為無償贈與,並課徵贈與稅。

這些交易包括以下幾種情況:

- 二親等以內親屬間財產的買賣,除非能提出已支付價款的證明,且所支付的款項不是由出賣人貸給或提供擔保向他人借得。

- 以顯著不相當的代價,讓與財產、免除或承擔債務者,其差額部分。

- 以自己的資金,無償為他人購置財產者,為其資金,但所購財產為不動產時,為其不動產。

- 因顯著不相當的代價出資為他人購置財產時,其出資與代價的差額部分。

- 限制行為能力人或無行為能力人所購置的財產,視為法定代理人或監護人的贈與,但能證明支付的款項屬於購置人所有者,不在此限。

因此,判斷一筆交易是有償還是無償贈與,要考慮交易的實質內容,而不只是交易的形式。

贈與稅申報應備文件?

- 贈與稅申報書

- 贈與人及受贈人贈與時之戶籍資料影本各1份

- 贈與、信託或買賣契約書影本

- 申報贈與財產及扣除減免之證明文件

- 委託申報者,另附委任授權書及受任人身分證明文件

- 贈與人僑居國外且贈與人贈與時在我國境外者,應檢附我國駐外單位簽證之授權書影本1份;若贈與人贈與時在我國境內者,應檢附護照影本1份,以供核對入境紀錄。

- 法定代理人或監護人對於未成年子女或受監護人之不動產為處分時,應檢附身分證影本、法定代理人或監護人之相關證明文件、親屬會議允許(98年11月23日以後應由法院許可)處分不動產之文件等。

- 依各地區國稅局通知函申報之案件,應檢附通知函影本。

- 攜帶贈與人印章,以備領取贈與稅繳納通知文書或贈與稅免稅或繳清證明書。

贈與稅申報流程?

備妥上述文件資料及贈與稅申報書

向戶籍所屬地機關申請:

- 戶籍在臺北市、高雄市者:向當地國稅局總局或所屬分局、稽徵所申報

- 戶籍在其他縣市者:向當地國稅局所屬分局或稽徵所申報

- 戶籍在金門縣、連江縣者:向財政部北區國稅局金門服務處、馬祖服務處申報。

- 大陸地區人民就其在臺灣地區之財產為贈與者:向臺北國稅局總局或所屬分局、稽徵所辦理申報。

- 贈與人如係經常居住我國境外的我國國民或非我國國民,就其在我國境內的財產為贈與者,應向臺北國稅局總局或所屬分局、稽徵所申報。

- 贈與人如係於贈與事實發生前2年內,自願喪失中華民國國籍者,應向其原戶籍所在地主管稽徵機關辦理申報。

主管機關進行審查,如有缺件應於規定期限內補齊!

成功建檔,並列印相關證明書,如須納稅會通知納稅義務人繳納,完成繳納後列印繳清證明書。

耀晉不動產

財經新聞,房市,財經,理財,房貸,股市,匯市,基金,外幣,房地產新聞,熱門新聞,地方新聞,社會新聞

字體:小 中 大

字體:小 中 大 土地增值稅免徵&不課徵條件

土地增值稅免徵&不課徵條件