字體:小 中 大

字體:小 中 大 |

|

|

|

| 2023/03/15 11:58:05瀏覽1731|回應6|推薦30 | |

淺顯易懂版: 《劉潤:矽谷銀行48小時閃崩,你需要知道的10件事》 1、轟然倒塌 3月11日,美國前20大銀行之一,擁有資產2000多億美元的矽谷銀行,突然宣布破產。 這是自2008年金融危機以來,最大的一家銀行倒閉事件。 而整個轟然倒塌,僅僅發生在48小時之內。 隨後,地震波及了美國股市。道指下跌345.22,標普500指數下跌56.73,科技股指納斯達克指數下跌199.46。銀行業。再然後,波及到歐洲和亞洲股市,甚至幣圈。穩定幣USDC和美元幾乎脫鉤。 這到底是發生了什麽?怎麽說倒閉就倒閉了?這和我有什麽關系? 我幫你梳理一下。 這要從2020年說起。 2、無息負債 還記得著名的美聯儲“一口氣打完所有子彈”嗎? 2020年初,新冠疫情爆發。全球經濟遭受重創。3月3日,美聯儲“緊急降息”0.5%,刺激經濟。3月15日,也就是12天之後,美聯儲再次宣布“緊急降息”。這一次,一步到位,直接下調到:0~0.25%。直接拉到“零利率”。 這就是著名的“一口氣打完所有子彈”。 可是,這件事,和矽谷銀行有什麽關系呢? 矽谷銀行就在這個時候,獲得了大量(幾乎)零利率的儲蓄。多大的量呢?2020年6月到2021年12月,矽谷銀行的存款從760億美元,上升到了超過1900億美元。 這些錢對用戶是存款。但對矽谷銀行來說,是負債。幾乎不用付利息的負債。也就是無息負債。 不用利息,借了很多錢。聽上去不錯。然後呢? 然後,當然是投出去。 3、持有到期債券 既然是矽谷銀行,那是不是當然會投給矽谷創業公司呢? 是的。但是,那不是全部。因為矽谷創業公司的貸款需求,並沒有同比增長。甚至下跌。那怎麽辦? 矽谷銀行決定,大量購買1~5年期無風險國債。無風險國債,聽上去挺安全。但就是利率比較低。年收益只有1%。 成本是0%,價格是1%。好歹也能賺錢啊。聽上去也不錯。 但是,這批無風險國債,很多都是“持有到期債券”(HTM)。 什麽是持有到期債券?就是只有到期,才能收回本息。如果提前收回,不但利息沒有了,連本金都要損失。 啊,這樣是不是有風險啊? 是的。這確實有風險,這種風險,就叫做:短債長投。 4、短債長投 什麽是短債長投? 活期儲蓄,就是短債。5年期國債,就是長投。 活期儲蓄之所以叫活期儲蓄,就是隨時可能會取走。萬一突然所有儲戶都來取錢,但是銀行投出去的錢,5年之後才能收回來,就會出現無法兌付的情況。 這就是短債長投的風險。 但是,短債長投在銀行幾乎必然存在。因為理論上,所有儲戶都可能1天後取款。但是銀行放貸,卻不可能1天後收回。貸款期限,總比存款期限長。 那怎麽辦呢? 5、存款準備金 這就要提到存款準備金制度了。 雖然理論上,可能所有儲戶在同一秒鐘,取走所有存款。但實際上,這不太可能發生。只要在賬面上保證一定比例的現金,就能應付大多數取款需求。 因此,大部分國家的央行,都有“存款準備金”制度。就是必須鎖死一部分錢,放在央行,不能用於放貸。中國的存款準備金率,為7.8%左右(加權平均)。 那美國呢?美國當前是:0%。 啊?為什麽啊?為了刺激經濟。天啊。那萬一儲戶擠兌,銀行沒有錢怎麽辦?銀行要自己應對。另外,不還是有儲蓄保險嘛。 6、儲蓄保險 什麽是儲蓄保險? 我們以前的印象,是銀行是永遠不會破產的。但這並不是事實。2006年,中國正式通過《中華人民共和國企業破產法》。很多人這才知道,銀行作為一家商業機構,也是可以破產的。 那如果銀行破產了,那我的存款怎麽辦呢?在中國,不超過50萬元的存款,由保險賠付。所以,後來很多人建議,以後要把錢分存到不同的銀行。每家不超過50萬,就安全了。 但是,這對個人可以。對企業的大額存款,是無法操作的。 美國的儲蓄保險額是25萬美元。那矽谷銀行有多少存款,超過25萬美元呢?90%。 那怎麽辦?只能期待極端情況不要出現。不要出現。不要出現。 可是,它就是出現了。這個情況就是:美聯儲加息+科技業寒冬。 7、美聯儲加息 2020年,美聯儲“一口氣打完所有子彈”,把利率降到零。2022年,美聯儲再次“一口氣打完所有子彈”,連續加息7次。 一次加息一次爽。一直加息一直爽。今年2月,美聯儲再次加息。現在的利率已經到了:4.5%~4.75%。 為什麽一會兒降息,一會兒加息呢?降息,是為了促增長;加息,是為了抗通脹。彼一時,此一時。 可是,你還記得嗎?矽谷銀行購買的無風險國債,年收益是1%。如果資金成本到了4%以上,但資金收益只有1%,那不就虧錢了嗎? 是的。那確實就是虧錢了。只是這個虧損,暫時不會暴露。只有售出債券,才會體現。這就是:未實現損失。 但是,福不雙至,禍不單行。這時,美國又遇上了科技業寒冬。 8、科技業寒冬 從2022年下半年開始,大量美國科技公司開始裁員。特斯拉裁員。Facebook裁員。微軟裁員。Twitter裁員 …… 科技公司遭遇了前所未有的寒冬。 不僅是美國如此。中國也是如此。大量科技公司鎖住了招聘,2023年的預算斷崖式下跌。 美國風險投資業,也總體看衰美國經濟。著名的投資機構紅杉,發表演講,提醒所有被投機構,勒緊褲腰帶過日子。 以前可做可不做的別做。管好現金流。 本來很容易拿到錢的創業公司,也拿不到錢了。 理解。可是,這和矽谷銀行有什麽關系? 因為它是“矽谷”銀行啊。它的儲戶,大量都是美國科技公司。 9、流動性危機 當融資越來越困難,科技公司們,只好不斷消耗自己在銀行的儲蓄過日子。 這無可厚非。但是,這對矽谷銀行可不是好消息。這意味著,它那些成本為零的資金,在不斷流失。 隨著科技公司取現越來越多,矽谷銀行遇到了巨大的流動性危機。於是,它打算拋售一些資產,來獲得資金。 但是,還記得那些資產,是“持有到期債券”嗎?一旦提前拋售,就會產生巨大損失。矽谷銀行拋售了210億美元的證券,損失18億元。 這一下子,就引發了市場巨大的恐慌。矽谷銀行怕不是要出問題了吧?大量公司開始想盡辦法,轉移自己的存款。 僅3月8日一天,提現轉移申請就超過了420億美元。大量創業公司,基金公司,瘋狂出逃。而矽谷銀行,只有100多億可用資金。 然後呢? 然後,矽谷銀行一點都不掙扎,立即宣布破產。 10、後繼影響 這件事,用著名孵化器YC Combinator的CEO陳嘉興(Garry Tan)的話說,這是“初創企業的滅絕級別事件”。 為什麽?因為大量科技公司的存款,都在這家銀行。他們下周,就要付不出供應商的欠款了。下個月,就要付不出員工的工資了。 如果拿不回來這些錢,用Garry的話說,整個時代的創業公司,將會從這個星球上消失。 隨後,包括紅杉在內的125家風投機構聯合發表聲明,呼籲政府介入。並稱如果矽谷銀行被另一家實體收購,投資者將繼續與該機構建立關系。伊隆·馬斯克在Twitter上也表示:對這個問題保持開放。 這對我們意味著什麽? 還不確切知道。看後面的發展吧。但到目前為止,也許我們應該習得的一個教訓就是:不要輕易“短債長投”。 閃崩的那一天再後悔,就來不及了。 唉。很多人都希望改變世界。但是走著走著,就被這個世界改變了。

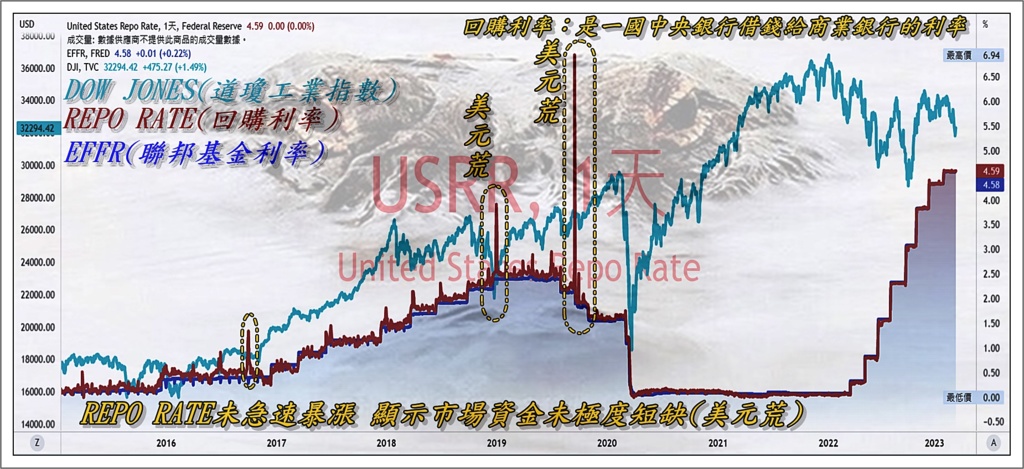

----------------------------------------- 附圖:REPO RATE & DOW JONES 美國金融市場 目前應該還未產生 #美元荒.....SVB倒閉 應該不會發生金融危機,但離風暴也不遠了。<<以上僅供參考投資風險請自行審慎評估>> ------------ 2023.3.15-OVERNIGHT ON RRP & DOW JONES 異常同步下跌(有事發生), OVERNIGHT REPO RATE 上升 市場應該發生美元荒 在搶美元了.

|

|

| ( 知識學習|檔案分享 ) |