字體:小 中 大

字體:小 中 大 |

|

|

|

| 2022/01/26 16:55:10瀏覽44|回應0|推薦0 | |

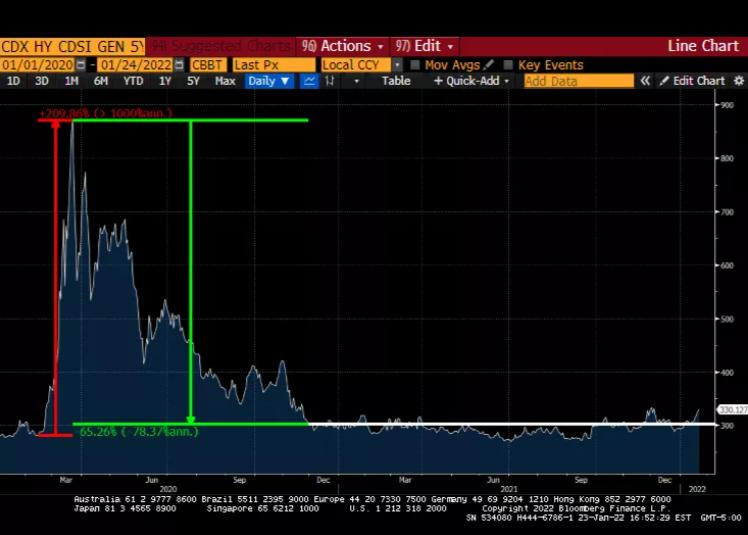

1 BitMEX 创始人:残酷的跌落并未打破牛市的灵魂作者:Arthur Hayes 原文标题:《Bottomless》 编译:吴卓铖 三周前,我写了一篇名为《混乱局面》(Maelstrom) 的文章,在文中,我描述了一个将我的加密资产投资组合合理化的思维过程,即只持有比特币、以太币和一些我有信仰的山寨币。 虽然很多人欣赏我的坦率和观点,但也有一些人正确地指出,我的看跌文章是在比特币和以太币从 ATH 下跌超过 30% 后几周才发表的。这就是我的随笔,我希望它们是有说服力的,有逻辑和证据作为支撑的。我不是来帮你准确把握市场节奏,而是来挑战你的观点,我希望能帮助你成长为一个交易者或投资者。 加密资本市场是地球上最后的自由金融市场。所有其他主要资产类别以及帮助人们交易这些产品的中介机构,都已成为各国政府和央行官员的政治目标。“当一项措施成为一个目标,它就不再是一个好的措施”——古德哈特定律。 股票、固定收益和外汇市场受到了中央银行和那些“大而不倒”的银行的深入影响。这意味着他们可以在纳税人的背上运行无限的杠杆,其后果是肆意印钞造成的通货膨胀。这些银行的资产负债表被用来将资产价格固定在实现政治平衡的水平上。这有利于富人,因为在任何社会中,金融资产的所有权都高度集中在最富有的 10% 甚至 1% 的公民中。 加密资产完全在 TradFi 体系之外,因此会在股票或债券之前找到一个市场清算水平。加密资产现在是一种真正的资产类别,由我们这样的普通人、对冲基金大师以及少数卖方银行进行交易。作为最后一个真正自由的金融市场,加密资产将比所有其他资产更早地找到一个反映当前宏观经济环境的上下波动的清算价格。 我对上述观点的信念让我遇到了一个难题。 今年前三周,加密资产市场大幅下跌。美国股市——标准普尔 500 指数和纳斯达克 100 指数——略低于其历史高点。股票市场当然还没有进入真正的熊市。但加密资产持有者遭遇的资本损失表明,美联储在新一轮抗击通胀的行动中取消美元流动性将在短期内打击股指持有者。 这很好。但美联储甚至还没有停止购买债券,也没有提高政策利率。如果我等到市场预测美联储将加息的 3 月会议,会不会太贪婪从而错过了用肮脏的法币换取干净的加密资产的绝佳入场点?我不能否认,如果比特币交易低于 3 万美元,以太币低于 2000 美元,我按下购买按钮的手指会非常兴奋。但这种迫不及待与我脑海中关于未来的概率图相符吗? 这篇文章试图让人们在决定什么时候该抄底时拥有更多灵活性。 美国总统上周单独举行了一个记者招待会,并肯定地表示,抑制通胀是美联储的责任。不管你是否相信美联储对美国的高通胀负有 100% 的责任,并可以用他们的政策杠杆有所行动,美联储在政策上都必须提高利率。美联储永远不会对任何政策作出 100% 的承诺,他们总是留有余地,以便在金融市场发生重大事件时改变主意。 问题变成了:美联储能否在 3 月份会议之前公开改变其未来的限制性货币政策?在3月份的会议上,所有人都预计美联储将上调政策利率 0.25%。以下是美联储可能改变政策方向的三种情况: 1、标准普尔 500 指数和纳斯达克 100 指数较历史高点至少下跌了30% (标准普尔 500 指数为 3,357 点,纳斯达克 100 指数为 11,601 点)。 2、美国财政部或货币市场崩溃。 3、投资级和投机级债券的利差大幅扩大。 我已经详细阐述了第一点和第二点对美国乃至全球经济模式的重要性。人们普遍认为,如果这两种情况中的任何一种发生,美联储可能会违背执政党的政治意愿重启印钞机。人们较少谈及的是企业信贷部门,这主要是因为所有人都认为,美联储在 2020 年 3 月将市场收归国有时解决了这个问题。 美联储通过支持所有投资级债券,并表示可以购买投机级债券使得美国公司债市场国有化。以下两张图表显示了国有化如何挤压了 CDS 利差。CDS 利差是一个很好的指标,可以反映出某一评级的公司发行债券必须支付多少利息。

投机级基点

投资级基点 面对一场严重程度未知的流行病(红色变化部分),市场开始要求企业借款人支付高额利息。美联储说“不,不,不,不”,市场的水平是错误的——让我们通过提供无限的印钞使其国有化。于是利差下降,大企业维持了宽松的借贷条件。不幸的是,对于小企业来说,他们无法进入机构信贷市场,所以他们被骗了。直到最近,市场才开始横盘整理。 如果美联储公开表示将缩减其资产负债表规模,那么它又如何能维持其支持企业发行债券的承诺呢?这种支持必须是购买或威胁购买美联储定义的所有符合条件的公司债券。市场已经意识到这种不一致性,收益率已经开始小幅上扬。 这是一个问题,因为到 2022 年,大约有价值 3324.2 亿美元的非金融美国公司债券到期 (来源:彭博)。公司要么用手头的现金偿还投资者,要么发行新债偿还旧债。以 2021 年的发行统计数据为基准 (来源:SIFMA),必须延期的债务总额占年度总债务的 17%。 很少有公司有定价权来抵消工资和大宗商品通胀的负面影响,这必将导致利润率的收缩。因此,随着通货膨胀继续肆虐美国和世界,用来偿还债券持有人的自由现金流将会减少。如果美联储不通过扩大资产负债表来积极抑制利差,市场将要求新发行债券的利率更高。 对美联储来说,最可怕的情况是,市场对收紧货币政策的预期提前并要求公司债的利率越来越高。如果公司不能为自己融资,他们就会减少活动,这意味着在一个政治上非常不合时宜的时候失业。通货膨胀并不一定意味着有人会失业,但如果一家公司因为业务无法承受市场要求的利率而无法融资,那么该公司就会解雇员工。 我认为,在政治上,7% 的失业率比 7% 的通胀率更糟糕。美联储和他们的政治掮客们可能很快就会被迫做出选择,要么继续通胀,要么面临信贷市场崩溃后的失业潮。我打赌宽松的货币政策将会恢复,正如我们所知,这对加密市场是积极的。市场状况变化非常快,如果市场相信美联储不支持企业发债,利差将迅速扩大。 这一策略不是等待美联储公开宣布改变主意,而是利用这些指数提供的信号,作为即将转向的迹象。加密资产将捕捉这些信号,并在美联储公开宣布其政策变化之前走高。 支撑位:比特币 28,500 美元,以太坊 1,700 美元。 我认为,在这些水平被重新检测之前,市场不会触底。如果支撑位守住了,那就太棒了,这个问题已经解决了。如果没有,那么我相信在比特币和以太坊会因为被清算而跌至 20,000 美元和 1,300 美元。至于说比特币和以太坊跌破 2017 的 ATH (分别为 2 万美元和 1,400 美元) ,这种情况我根本不想考虑。 也可能比特币和以太坊不会再跌破 3 万美元和 2,000 美元,市场永远不会如预期发展。那么市场就没有对之前的低点进行明确测试,这种情况会变得棘手。根据你对资本市场的意识形态观点,你可能会查看一个或多个统计数据,如:合约未平仓总头寸、交易所的稳定币净流入、特定交易所的资产规模、隐含波动率与实际波动率等。 人们可以想象美联储开启水龙头时比特币和以太币守住当前趋势通道底部的情景,但我确定这是不可能的。我们必须更加灵活地思考哪些信号会给我们注入信心,以便我们可以买,买,买。 但就在我写这篇文章的时候,市场是无底的。传统市场还没有吓倒美联储,也不足以让他们停止通胀。就价格走势而言,在我多年的加密资本市场参与者经历中,抛售是一波又一波的。过去的这个周末虽然残酷,但并没有打破牛市的灵魂。 记住,边际卖家决定价格。如果他们的债券和股票投资组合受到打击,那些持有少量加密资产的机构将会毫不犹豫地把它们吐出来。他们还没有开始抛售 (他们周末不上班),主流金融媒体的负面头条新闻也没有提供这些卖方所需要的证实性偏见,以应对加密资产的下行波动。相关性即将到来,但尚未到来。如果标准普尔 500 指数和纳斯达克指数在季度末继续下滑,那就要小心了,它是不是被爱马仕领带绑在柱子上,或被鲁布托高跟鞋钉在地上…… 卖出暴涨的资产,避免继续下跌。 比特币 2 qmcZLC7Vi3bI6sS |

|

| ( 創作|小說 ) |